みんなのクレジット、ラッキーバンク、グリーンインフラレンディングと、ソーシャルレンディングにおいて2018年は事業者リスクが顕在化してしまった年になりました。

投資したお金が返ってこなければ、いくら高利回りでも元も子もありません。

ソーシャルレンディングで投資をしたい人のために、2018年に起こったソーシャルレンディングの不祥事を振り返り、事業者リスクの観点からおすすめできるソーシャルレンディング事業者を紹介したいと思います。

Contents

みんなのクレジット事件

みんなのクレジットは年利10%を超える高利回りのファンド、そして多額のキャッシュバックキャンペーンを行って投資家から多くの資金を集めていました。

しかし、金融庁検査によってその驚愕の実態が明るみに出ました。

そして行政処分が下されます。

ファンドの償還金やキャッシュバック資金に、新たに募集したファンドの資金を充てる自転車操業、ポンジスキームだったのです。

さらに、投資家に虚偽の説明をして貸付先が自社グループに集中、担保設定も十分ではなく、原則不動産担保や有価証券を担保と説明していましたが、実際は自社の未公開株式が大半で、担保が設定されていないファンドもありました。

なんと、代表の白石伸生氏が自身の借金返済にファンド出資金を不正流用していたり、自社グループの増資にファンド出資金が充てられたりと、ファンド出資金を私物化していました。

投資詐欺のお手本みたいな感じです。

この状況が公になってからは投資家への返済が遅延。

ついには突然サービサーにその債権を97%オフで譲渡。

投資家の元には3%しか戻らず、多大な損失を被りました。

ラッキーバンク事件

ラッキーバンクは不動産担保があり、年利10%と高い利回りで投資家に人気でした。

有名ブロガーさん達も「ラッキーバンク良いよ!」ってガンガン紹介してましたし。

そんなラッキーバンクに何の前触れもなく行政処分勧告、行政処分がされました。

驚いた投資家は多かったと思います。

ラッキーバンク・インベストメント株式会社に対する行政処分について

ラッキーバンクでは、貸付先のほとんどは代表の田中翔平氏の親族が経営する不動産会社でした。

親族の不動産会社の財務諸表では純利益や純資産が水増しされていましたが、ラッキーバンクはそれを看過。

事業の状況からファンドへの返済が困難であるにもかかわらず、親族の不動産会社会社を貸付先とするファンドの募集を継続していました。

また、担保について「不動産価格調査報告書」を募集ページに掲載していましたが、正式な不動産鑑定評価を行ったものではなく、対外的に公表できない不動産評価額でした。

そして5月、多くのファンドで遅延が発生。

12月には投資総額の約32%でサービサーに債権譲渡を発表。

投資家は約68%もの損失を被りました。

ふたを開けてみれば、ラッキーバンクもみんなのクレジットと同じく投資詐欺でした。

グリーンインフラレンディング事件

グリーンインフラレンディング(GIL)ではmaneoマーケット株式会社が投資家から資金を募集し、GILの関係会社を経由して、太陽光発電所やバイオマス発電所等の再生可能エネルギー事業の開発資金等としてGILの親会社に貸し付けを行っています。

ファンドの利回りは年利13%程度と非常に高いものでした。

しかし7月、maneoマーケットに対して行政処分が下されました。

貸付先であるGILの親会社では、ファンドからの貸付資金と自己資金について区分管理することなく、ほぼ全ての資金を1つの口座で入出金している状態となっていました。

さらにGILの親会社では、入金されたファンド資金を投資家に説明した出資対象事業と異なる事業等へ支出している事例が多数認められました。

この行政処分を受けて、7月の分配金、償還金は法務局へ供託するという措置が取られました。

その後もそのような措置が取られるかと思われた翌月8月には大規模な遅延が発生。

それ以降も遅延は続いており、投資家の資金は拘束されたままの状況に変わりはありません。

Trust Lending運営会社へ行政処分

Trust Lendingはエーアイトラスト株式会社という会社が運営しています。

12月14日、エーアイトラストへ行政処分がなされました。

理由はファンドの取得勧誘に関しての虚偽表示。

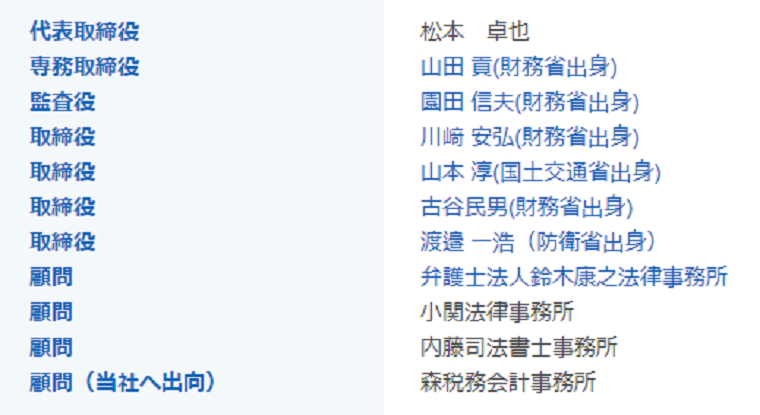

行政処分前のエーアイトラストのHPには、財務省や国交省、防衛省と中央省庁出身者の役員がズラリと列んでいました。

ですが、行政処分の後はHPから役員の名前が消えています。

2019年3月10日追記

1回目の行政処分の衝撃が冷めやらぬ中、2月22日に行政処分勧告、3月8日に行政処分が下されました。

内容は1回目と同様の虚偽表示に加えて、取締役の山本幸雄が実質的に支配する法人へ巨額の投資資金が流出。

あ、みんクレと同じだ。(・ω・)

そして皆さん、上の役員の画像をご覧ください。

山本幸雄なんてどこにもいませんよね?

「元役人だぜ」っていう自分たちにプラスになるであろうことは大々的に宣伝し、山本幸雄とかいうどこの馬の骨ともわからない自分たちに都合の良くない事実に関しては公表しない。

これは皆さんどういうことかわかりますよね?

せーのっ!

「投資詐欺ー!!」

はい、そういうことです。

2回目の行政処分で、Trust Lendingを運営するエーアイトラストは金融商品取引業の登録取り消しというソーシャルレンディング業者としては初の重い処分を受けています。

TATERU顧客の預金通帳改ざん事件

TATERU Fundingの親会社、東証1部上場のTATERU(1435)で融資を通りやすくするために顧客の預金通帳を改ざんしていたと報道がありました。

「第二のスルガ問題」か…急成長「TATERU」書類改ざん:楽待不動産投資新聞

TATERU Fundingでは、ファンドの物件をTATERU Apartmentの顧客へ売却することが出口でした。

しかし、今回の不祥事でTATERUのアパートに融資がつかなくなる可能性もあります。

そうなれば、予定していた利回りが得られない、最悪の場合は元本が返ってこないということも考えられます。

現在TATERU Fundingでは中途解約の受付、運用開始予定のファンドの運用中止、新規ファンドの募集停止をしています。

東証1部上場企業でさえこのような不正行為を行う可能性があるということが証明されました。

このことからわかるように、事業者リスクがゼロの事業者はありません。

おすすめポイント:上場企業またはその関係会社が運営

さて、いろいろと不祥事が相次ぎましたが、20社以上あるソーシャルレンディング事業者のうち、事業者リスクが低いと思うおすすめ事業者を紹介したいと思います。

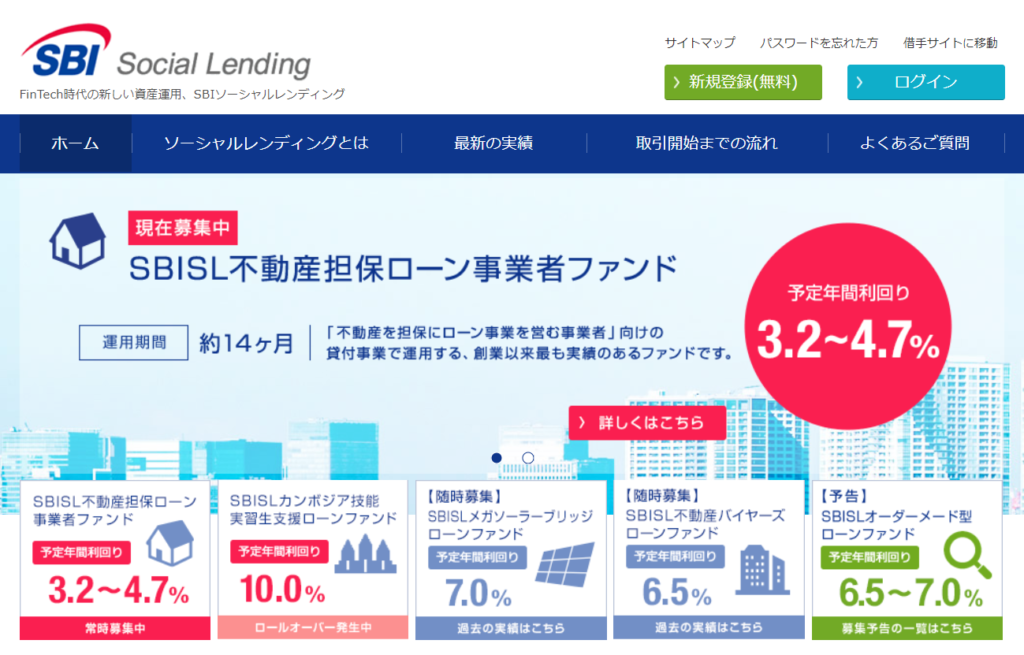

SBIソーシャルレンディング

※SBIソーシャルレンディングHPより

※SBIソーシャルレンディングHPより

あの東証1部上場企業、SBIホールディングス(8473)のグループ会社、SBIソーシャルレンディングです。

投資をされている方であればSBIグループの説明は不要でしょう。

2011年3月にサービスを開始しており、実績もあります。

SBIグループということと、長年の実績から抜群の安心感があります。

ただ、これはSBIソーシャルレンディングに限らず全ての事業者に言えることですが、分配や償還の遅延や貸し倒れの案件リスクはあります。

実際にSBIソーシャルレンディングでも遅延が発生しています。

「一部の借手からの利息の支払がなされないことに伴う分配不能のお知らせ」

SBIソーシャルレンディングは事業者リスクは限りなく低いけれど、案件リスクは他の事業者同様にあると理解したうえで投資するようにしましょう!

OwnersBook(オーナーズブック)

※オーナーズブックHPより

OwnersBookは東証マザーズ上場のロードスターキャピタル(3482)が運営しています。

ロードスターキャピタルは総合不動産会社で、そのプロが厳選した案件をOwnersBookで提供しています。

OwnersBookでは、案件を募集しても募集開始後数分で募集上限に達してしまうほど人気です。(゚Д゚)

上場企業が運営していること、不動産担保が設定されていることが人気の理由だと思います。

「1万円からはじめる不動産投資ブログ」を運営するなど情報発信にも積極的です。

おすすめポイント:大企業が資本参加またはソーシャルレンディング業界大手

上場企業やその関係会社ではないけれども、大企業の資本が入っていたり、ソーシャルレンディング業界大手だったりしておすすめできる事業者です。

クラウドバンク

※クラウドバンクHPより

※クラウドバンクHPより

クラウドバンクは、日本クラウド証券という証券会社が運営するサービスです。

第一種金融商品取引業者の証券会社には、第二種金融商品取引業者より厳しい基準や規制が設けられていて、日本クラウド証券はそれをクリアしています。

クラウドバンクは2015年と2017年に行政処分を受けています。

日本クラウド証券株式会社に対する行政処分について 2015年7月3日

2015年の行政処分は、顧客から預かった資金を正確に算定するために必要な内部管理態勢が不十分なまま事業を行っており、顧客からの預り金について適切な分別管理ができていない状況を継続させていたことが原因です。

事業の成長スピードに事業環境の整備が追いつかなかったということになります。

日本クラウド証券株式会社に対する行政処分について 2017年6月9日

2017年の行政処分は、2016年1月から7月までの間、ウェブサイト上での説明とは異なる流れで融資がされていたこと、実際よりリスクが低いように説明していたこと、また、2014年5月から2015年5月まで「手数料還元お客様キャンペーン」と謳いながら、実際には手数料の還元は行っていなかったことにより行政処分が下されています。

2015年の行政処分を受けて、2016年に経営陣が交代し、経営体制を新たにしています。

その後の2017年の行政処分については、旧体制の名残が原因となっています。

クラウドバンクでは、これら2回の行政処分を乗り越えて業界トップクラスの地位を築いています。

実績も豊富で累計応募金額は340億円を超えています。(・ω・)

CROWD CREDIT(クラウドクレジット)は…

※クラウドクレジットHPより

※クラウドクレジットHPより

CROWD CREDITはクラウドクレジット株式会社が運営するサービスです。

クラウドクレジットへの出資企業は豪華です。

※クラウドクレジットHPより

クラウドクレジットのファンドは期待利回りが10%を超えるものもあります。

が、利回りが高いということはリスクも高いです。

カメルーン中小企業支援プロジェクトや欧州3か国個人向けローンファンドなどでは返済遅延も発生しています。

案件リスクをしっかり見極めましょう!

また、クラウドクレジットの特徴として、外貨建てのファンドが多いです。

外貨建てのファンドには為替リスクがあります。

償還時に円安になっていれば利益は多くなりますが、円高になっていると最悪元本割れの可能性もあります。

そして社長のこのツイート。

私がリンク送ったグラフの内容が分からないなら、金融の情報発信しない方がいいっすよ。あんた、詐欺的ファンドにひっかかってしまった方のお金は消えてなくなるの分かってんの?

— Tomoyuki Sugiyama (@tomoyuki_sugi) 2018年10月24日

個人投資家に対してこの対応は企業のトップとしてあり得ないのではないでしょうか?

それでも、クラウドクレジットは投資家の間で根強い人気を集めています。

僕は投資しませんが、興味のある人はどうぞ。

maneo(マネオ)はおすすめしない

※maneoHPより

ソーシャルレンディング業界大手のmaneoです。

maneoマーケット株式会社が出資募集を行い、maneoが貸付を行います。

2008年10月に日本で初めてソーシャルレンディングのサービスを開始しました。

成立ローンの総額は1,300億円を超えていて実績があります。

さらに、GMOフィナンシャルホールディングスやVOYAGE VENTURESなど、とても豪華な外部資本が入っています。

※maneoHPより

※maneoHPより

が、maneoマーケットはグリーンインフラレンディング(GIL)の件で2018年7月に行政処分を受けました。

そこからmaneoマーケットの転落が始まります。

maneoマーケットの無理なビジネスモデルにより、maneoやmaneoファミリーで続々と遅延が発生。

その対応もお粗末。

maneoやmaneoマーケットへの信用は地に堕ちました。

maneoファミリーはおすすめしない!!

maneoファミリーとは、maneoマーケットのプラットフォームを使用しているソーシャルレンディングサービスをいいます。

- アップルバンク

- アメリカンファンディング

- LCレンディング

- ガイアファンディング

- キャッシュフローファイナンス

- クラウドリース

- グリーンインフラレンディング

- さくらソーシャルレンディング

- スマートレンド

- プレリートファンド

これらmaneoファミリーは、第二種金融商品取引業者であるmaneoマーケットがファンド資金の募集を行い、各事業者が貸付を行っています。

投資家と借り手の間には、maneoマーケットと各事業者の2社が入ってくることとなります。

この2社が一体となっていれば良いのですが、完全別会社で意思の疎通ができていません。

ある事業者の案件について第二種金融商品取引業者であるmaneoマーケットに問い合わせたところ、「maneoマーケットでは募集をしているだけで詳細については事業者に聞かないと分からない。」とのことでした。

え?

第二種金融商品取引業者として募集業務をしてるんでしょ?

そうmaneoマーケットに言われたので事業者へ問い合わせると、「問い合わせについてはmaneoマーケットに一任しているのでmaneoマーケットに聞いてほしい。」とのこと。

はあ???

そりゃグリーンインフラレンディング事件が起こるよね。

maneoマーケットは募集業務をしているにもかかわらず自社では分からない、事業者はmaneoマーケットに一任しているとして投資家対応をしようとしない。

有事の際に責任を押し付けあうのは想像に難くないですね。

ということで、僕はmaneoファミリーはおすすめしません!!

グリーンインフラレンディング事件以降、ガイアファンディング、キャッシュフローファイナンス、クラウドリースと、maneoファミリーでは非常に多くのファンドで遅延が発生しています。

何度も言いますが、maneoファミリーでの投資はおすすめしません。

【事業者リスクで選ぶ】おすすめソーシャルレンディングまとめ

以上、事業者リスクが低いと思うおすすめの事業者を紹介しました。

今回おすすめした事業者の中で、僕ハードロックマンが投資しているのは、クラウドクレジットで約50万円だけです。

僕はハイリターンを求めるので、利回りが高いその他の事業者で投資を行っています。

その結果、みんなのクレジットでは約68万円の損失が確定、ラッキーバンクでも約68万円の損失が確定、グリーンインフラレンディング、ガイアファンディング、キャッシュフローファイナンス、クラウドリースでは合計約300万円が絶賛返済遅延中です。

そしてクラウドクレジットで投資中の約50万円は「カメルーン中小企業支援プロジェクト」で、返済完了は2017年12月の予定でしたがこちらも1年以上返済が遅延しています。

クラウドクレジットは案件リスクですが、みんクレ、ラキバン、グリフラと食らったことにより、事業者リスクを考えて投資することを強くおすすめします。(`・ω・´)

お読みいただき、ありがとうございました!