所得の種類は10種類。課税方法の違いやマイナス時の損益通算についても解説!

所得の種類なんと10種類!

所得の種類によって課税方法が違ったり、赤字を相殺することができたりします。

今回はそんな所得について解説したいと思います。

所得一覧。全部で10種類

所得はその所得がどのように発生するのかによって、以下の10種類に分類されます。

- 事業所得…農業や自営業による所得

- 不動産所得…土地や建物などの賃貸による所得

- 利子所得…国債や預貯金などの利子による所得

- 配当所得…株の配当や投資信託の分配金などによる所得

- 給与所得…給料や賞与などによる所得

- 雑所得…公的年金等や他の所得に当てはまらない所得

- 譲渡所得…ゴルフ会員権や金地金、土地・建物や株などの譲渡による所得

- 一時所得…生命保険の一時金や懸賞金による所得

- 山林所得…5年以上所有の山林の譲渡などによる所得

- 退職所得…退職金などの所得

いろんな所得がありますね。

給与所得については「給与所得って何?確定申告は必要?給与収入との違いや給与所得控除も解説します!」で、不動産所得については「不動産所得の収入は?経費は?赤字の損益通算って何?確定申告は青色申告で!」で詳しく説明しています。

税金の計算は全部まとめて計算ではない!?

これらの所得を1つにまとめて税率をかける・・・とやりたいところですが、そうではありません。

所得の種類によって、「総合課税」「申告分離課税」「源泉分離課税」という3つに分かれているのです。

総合課税

総合課税とは、他の所得と合算して税金を計算する制度です。

例をあげると、給与所得が300万円と不動産所得が200万円ある人の場合、これらを合算して500万円の所得として税金を計算します。

この総合課税では所得税は累進課税ですので、所得が多ければ多いほど税率は高くなります。

なお、住民税は基本的には税率10%で累進課税ではありません。

総合課税に該当する所得は下記のとおりです。

- 事業所得のうち、事業規模で行う先物や株等を譲渡した所得以外のもの

- 不動産所得

- 利子所得のうち、国外で支払われる利子など

- 配当所得のうち、上場株の配当などで申告分離課税を選択したもの以外のもの

- 給与所得

- 雑所得のうち、公的年金等と、申告分離課税となるもの以外のもの

- 譲渡所得のうち、申告分離課税となるもの以外のもの

- 一時所得のうち、源泉分離課税となるもの以外のもの

ややこしいですね。

なんで税金ってこんなにややこしいんでしょう。

ざっくり言うと、次で説明する申告分離課税や源泉分離課税以外は総合課税です。

なので、何が申告分離課税や源泉分離課税なのかを理解したいところです。

申告分離課税

申告分離課税とは、他の所得と分けて税金を計算する制度です。

どういうことかというと、先ほど例にあげた給与所得300万円、不動産所得200万円の人に上場株式の譲渡所得が100万円あったとします。

全ての所得を合わせると600万円です。

ですが、所得600万円でまとめて計算するのではなく、総合課税の500万円と申告分離課税の100万円は別々に計算します。

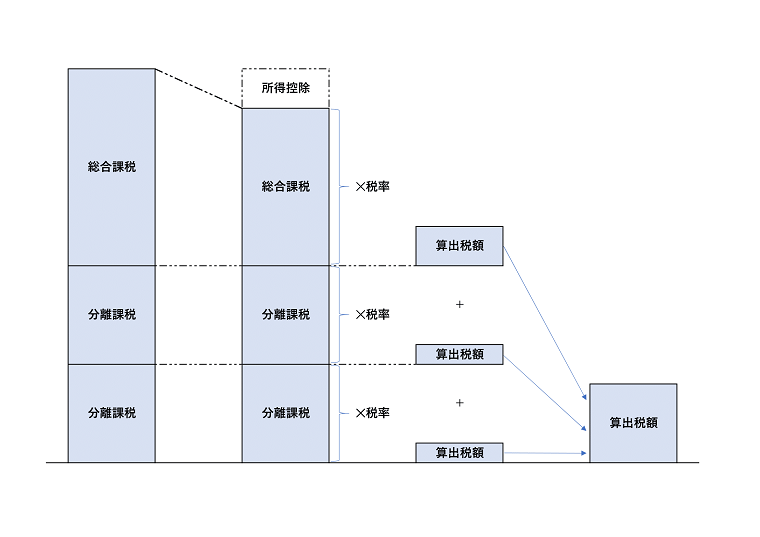

図解するとこんな感じです。

そして、申告分離課税の税率は累進課税ではありません。

所得がいくらでも同じ税率をかけます。

上場株式の譲渡所得ですと、所得税15%と住民税5%で一律20%です。(別途、復興特別所得税もかかります。)

申告分離課税となる所得は下記のとおりです。

- 事業所得のうち、事業規模で行う先物や株等を譲渡した所得

- 利子所得のうち、国債や公募公社債などの利子など

- 配当所得のうち、上場株の配当などで申告分離課税を選択したもの

- 雑所得のうち、事業規模を除く、業として行う先物や株等を譲渡した所得

- 譲渡所得のうち、土地や建物、借地権、株式等を譲渡したことによる所得

- 山林所得

- 退職所得

関係する人が比較的多いのは、利子所得や配当所得、土地や建物、株式等の譲渡所得あたりでしょうか。

源泉分離課税

源泉分離課税とは、その所得を受け取るときに税金が天引きされて、それで納税が完結する制度です。

銀行預金の利子がわかりやすいと思います。

銀行預金では、預金の利子を受け取るときに税金が差し引かれて、納税はそれで終わりですよね。

この源泉分離課税の所得はそれで完結のため、確定申告することはできません。

源泉分離課税の所得は下記のとおりです。

- 利子所得のうち、預貯金の利子などの所得

- 配当所得のうち、私募の特定目的信託の社債的受益権の収益の分配などの所得

- 一時所得のうち、保険・共済期間が5年以下の一定の一時払養老保険や一時払損害保険の所得など

損益通算って何?

事業や不動産賃貸をしていると、収入よりも経費が多くかかって所得がマイナスとなってしまう場合もありますよね。

そのような場合に生じたマイナス分を他の所得のプラス分から差し引くことができます。

これを損益通算といいます。

ただ、損益通算できる所得は決まっていて、不動産所得、事業所得、山林所得、譲渡所得でマイナスが出た場合のみです。

覚え方は、「ふじさんじょう(不事山譲)」です。

不事山譲以外、たとえば雑所得がマイナスとなったとしても、他の所得から差し引くことはできません。

そして、譲渡所得は全てが対象となるわけではなく、申告分離課税となっている株や土地建物の譲渡によって生じたマイナス分は、他の所得から差し引くことはできません。

なお、株式等の譲渡所得等は他の所得と損益通算はできませんが、同じグループ内の所得と損益通算できます。

株の譲渡所得や配当所得については「株式投資の税金は損益通算や配当控除、住民税申告不要制度で節税!」で詳しく説明しています。

また、FXは譲渡所得ではなく、「先物取引に係る雑所得等」になります。

同じ「先物取引に係る雑所得等」の先物取引やオプション取引などと損益通算することができます。

株とFXの両方を取引されている方もいらっしゃると思いますが、この2つの間では損益通算はすることができません。

所得のまとめ

以上が所得についての解説になります。

特に、損益通算について知っていると節税になりますので、うまく利用したいですね。

収入と所得の違いなどは「収入と所得の違いから所得税・住民税の計算方法、非課税の範囲まで徹底解説!」をご覧ください。(*ノ´∀`)ノ

お読みいただき、ありがとうございました!

※税金についての詳しい内容は、市区町村や税務署、税理士にお聞きください。