不動産の減価償却費!計算方法と知って得する豆知識も!

今回は確定申告で避けては通れない、不動産所得における減価償却費について解説します。

「げんかしょうきゃくひ」って聞きなれない言葉で難しそうですが、そんなことはありません。

難しいのは名前だけで計算方法は簡単です!

Contents

減価償却とは

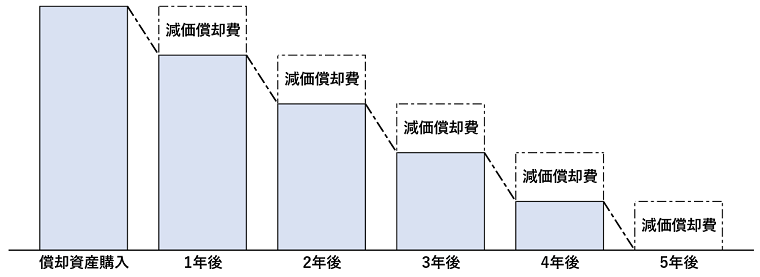

減価償却とは、経年劣化する資産(減価償却資産)を決められた年数に分けて経費計上する制度です。

どういうことかというと、減価償却資産を購入した年に一括で経費計上するのではなく、その資産が使用可能と見積もられた年数(耐用年数)に割り振って、徐々に経費として計上していきます。

経年劣化した分が経費となるイメージです。

減価償却の対象は、建物や建物附属設備などの経年劣化する資産のため、経年劣化しない土地は対象外です。

耐用年数は減価償却資産ごとに決められています。

居住用の建物の場合、木造は22年、軽量鉄骨造は19年若しくは27年、鉄骨造は34年、鉄筋コンクリート造は47年です。

建物附属設備も用途や構造によって、国税庁の耐用年数表でそれぞれ耐用年数が定められています。

減価償却費の計算方法

減価償却費の計算方法は下記のとおりです。

減価償却費=取得金額×償却率

さて、ここで「償却率」という言葉が出てきました。

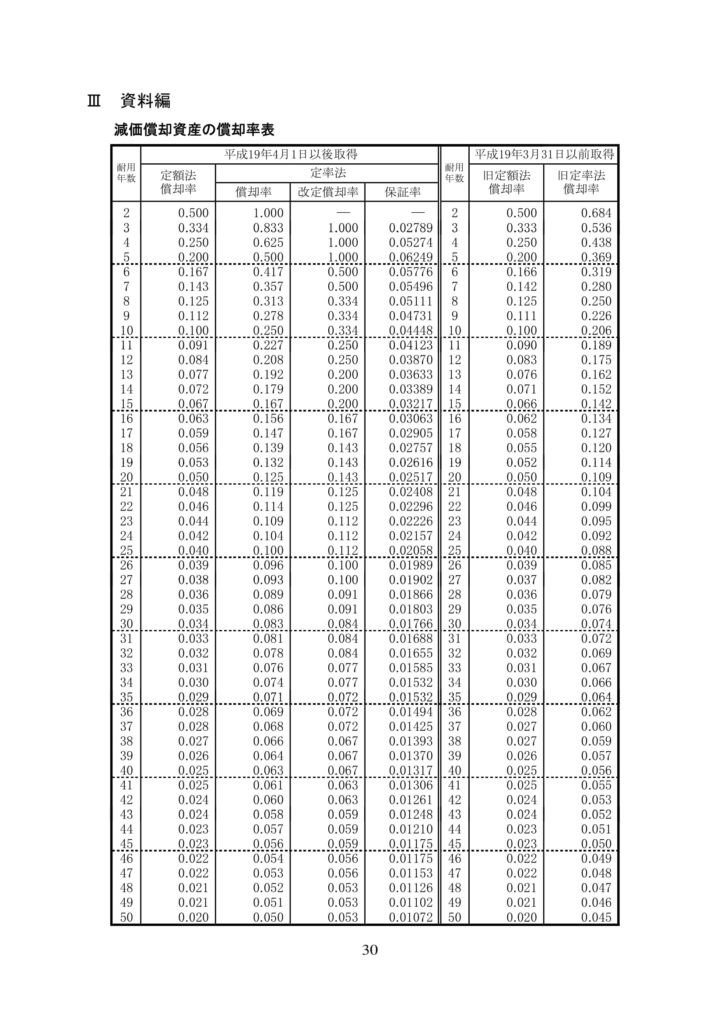

償却率はそれぞれの耐用年数によって定められています。

償却率表の見方ですが、最近アパートを購入した人は左から2番目の定額法償却率の欄をご覧ください。

平成19年4月1日以降に取得した建物、平成28年4月1日以降に取得した建物付属設備や構造物はすべて定額法という方法で償却します。

このページでは、定額法を前提に説明します。

居住用の新築木造建物を2,200万円で購入した場合で計算してみます。

居住用の新築木造建物の耐用年数は22年なので、償却率は0.046です。

取得金額2,200万円×償却率0.046=減価償却費101万2千円になります。

年の途中で購入した場合は、その月数に対応するように計算します。

この建物を10月に購入したのなら、3ヶ月分で計算します。

101万2千円÷12ヶ月×3ヶ月=25万3千円となります。

小数点以下の端数はどうする?

減価償却費の計算で、小数点以下の端数が生じた場合はどうしたら良いのでしょうか?

国税庁のホームページによると、端数切り上げで計算しているようです。

中古の減価償却資産を取得した場合の計算方法

中古の減価償却資産を取得した場合も計算方法は「取得金額×償却率」で同じです。

ただ、中古の場合は耐用年数が変わってきます。

中古の耐用年数=(法定耐用年数-経過年数)+経過年数✕20%

築10年の居住用の木造建物を1,500万円で購入した場合で計算してみます。

法定耐用年数は22年、経過年数は10年です。

法定耐用年数22年-経過年数10年=12年

経過年数10年✕20%=2年

この場合の耐用年数は、12年+2年=14年です。

償却率表によると、耐用年数14年の償却率は0.072です。

よって、減価償却費は、1,500万円×0.072=108万円となります。

中古資産の償却期間を延ばすこともできる!

上記の築10年の木造物件の場合、14年が中古の耐用年数となり、14年で償却する計算をしましたね。

先程計算に使用した計算式は「簡便法」という計算方法です。

多くの場合はこの簡便法を使います。

もう一つ、「見積法」というやり方もあります。

見積法とは、使用可能と見積もられる年数を耐用年数とすることができる制度です。

この見積法を使うと、簡便法で算出した耐用年数よりも長い期間で減価償却できる場合があります。

見積法を使う場合は、使用可能期間について、建物の鑑定書などの客観的な事実が必要です。

見積法には客観的な事実が必要と説明しましたが、これは金融機関によって見積もられた客観的な事実でも良いのです。

どういうことかというと、金融機関が期間20年で融資をしてくれたから、耐用年数を20年にするということです。

これは金融機関が、あと20年は使用可能だと見積もったから20年間の融資を受けられたのです。

この物件が先程の築10年の物件でも、築30年の築古物件でも耐用年数を20年とすることができます。

期間を延ばすのも限度がある

木造物件を金融機関から期間30年の融資を受けて購入できたとします。

この物件の耐用年数を30年として減価償却できるかというと、それはできません。

税務署に確認したところ、新築の場合の耐用年数が22年と決められているので、それよりも中古の耐用年数が長くなるのはおかしいとのことでした。

そのため、見積法により耐用年数を延ばすことができますが、限度は新築・新品の耐用年数までとなります。

木造建物の附属設備は建物と一緒に償却できる

「耐用年数の適用等に関する取扱通達」よると、木造建物の付属設備については、建物と一括して建物の耐用年数を適用することができるとされています。

(木造建物の特例)

2-2-1 建物の附属設備は、原則として建物本体と区分して耐用年数を適用するのであるが、木造、合成樹脂造り又は木骨モルタル造りの建物の附属設備については、建物と一括して建物の耐用年数を適用することができる。

「耐用年数の適用等に関する取扱通達」より

直近で減価償却を大きく取りたくないような場合は、この特例を使ってうまく調整しましょう。

こちらの特例は、木造、合成樹脂造、木骨モルタル造のみが対象です。

鉄骨造や鉄筋コンクリート造の建物は対象外ですのでご注意ください。

減価償却費を多くとりたいときは?

お金が出ていかないのに経費にできる減価償却費。

そんな減価償却費を多くとることができれば、毎年の税金が少なく済みます。

減価償却の金額は何で決まるかというと、建物の購入価格です。

売買契約書に建物価格が書かれていれば、その金額を使います。

この建物価格が大きければ大きいほど、毎年の減価償却費は大きくなって税金が少なくなります。

購入時の売買契約書に建物価格が書いていない場合

売買契約書に土地と建物に分けた金額が書かれていなくて、まとめてかかれている場合もあります。

この場合は、固定資産評価額の割合を使ってそれぞれの金額を算出するケースが多いようです。

必ずしも固定資産税評価額を使わないといけないわけではなくて、他に合理的な方法があればそれでもかまいません。

ただ、明確な理由がないのに建物価格を大きくして減価償却費を大きくとっていた場合、税務調査が入って追加で税金を払うことになる可能性もあります。

売主と調整して建物価格の割合を大きくしてもらう

不動産売買は相対取引です。

当事者同士が決めた価格がその不動産の価格になります。

売買契約書作成時に、売主と調整して売買契約書に記載する建物価格の割合を大きくしてもらうやり方があります。

そうすることで減価償却費を多くとることができます。

不動産売買が相対取引であることを利用することで、減価償却費をある程度調整することが可能です。

ただ、これもいくら相対取引といっても、あまりにも建物価格の割合が大きすぎると税務署に指摘される可能性もありますのでやりすぎには注意しましょう。

減価償却費をとると売却時にツケが回ってくる!

多くとればとるほど毎年の税金が少なく済んで良いことばかりに思える減価償却費ですが、たくさん減価償却をしたツケはその不動産を売却したときに回ってきます。

不動産を売却した時にかかる所得税・住民税が減価償却した分だけ高くなるのです!

これは譲渡所得の計算方法に理由があります。

計算方法は、譲渡価格-(取得費+譲渡費用)=譲渡所得です。

このときの「取得費」からは、それまでに減価償却費として経費に計上してきた金額を差し引かなければなりません。

具体例で見てみましょう。

築30年の木造アパートを2,500万円で購入して、土地価格1,500万円、建物価格を1,000万円とした場合です。

築30年の木造アパートの耐用年数は4年ですので、減価償却費は1,000万円✕償却率0.25で年間250万円です。

毎年250万円も経費にできて、その分だけ税金は少なく済んでいました。

購入から4年経過して帳簿価格1円まで減価償却した後、購入価格と同じ2,500万円で売却したとします。

譲渡費用は無視して譲渡所得を計算すると、譲渡価格2,500万円-(取得費2,500万円-減価償却済み額9,999,999円)=9,999,999円

購入時と同じ価格で売ったのに、譲渡所得が約1,000万円も生じました。

短期譲渡所得か長期譲渡所得かで税率が変わりますが、長期譲渡所得の場合は、9,999,999円✕20%=1,999,999円。

短期譲渡所得だと、9,999,999円×39%=3,899,999円にもなります。

これまで減価償却費を計上することで支払っていなかった税金を、売却時に一気に支払うことになるのです。

減価償却費のとりすぎも注意しないといけません。

減価償却費のまとめ

以上が不動産所得における減価償却についての解説になります。

お金が出ていかないのに経費にできる減価償却費。

うまく付き合って上手に節税しましょう!

僕は「やよいの青色申告オンライン」を使っています。

減価償却費も自動で計算できて楽ちんです。(^^)

税理士へ依頼しようと考えている人は、「税理士ドットコム![]() 」を利用してみてはどうでしょうか?

」を利用してみてはどうでしょうか?

税理士ドットコムは、東証グロース上場の弁護士ドットコム(6027)が運営するサービスです。

「とにかく税理士報酬は安くしたい」「記帳から全部丸投げしたい」など、ご自身に合った税理士を無料で探すことができますよ。

お読みいただき、ありがとうございました!

※税金についての詳しい内容は、市区町村や税務署、税理士にお聞きください。