大手不動産会社のヒューリック(3003)がスポンサーの総合型J-REITです。

僕が保有している銘柄の一つでもあります。

そんなヒューリックリート投資法人について紹介します!

Contents

スポンサー・資産運用会社・格付

| スポンサー | ヒューリック |

| 資産運用会社 | ヒューリックリートマネジメント |

| 格付 | AA / 安定的(JCR) |

| 資産運用会社の株主 | 出資比率 |

|---|---|

| ヒューリック | 100% |

ヒューリックリート投資法人の特徴

ヒューリックリート投資法人は、大手総合不動産会社5社に次ぐヒューリックがスポンサーの総合型J-REIT。

オフィス、商業施設といった商業用不動産を主な投資対象として、好立地物件を数多く保有するヒューリックの強みを活かした戦略で、都心の駅近物件がポートフォリオの大部分を占めています。

スポンサーのヒューリックは、外部成長ではグループが保有する物件売却時の優先交渉権の付与、第三者保有物件の売却情報の提供など、内部成長ではプロパティ・マネジメント業務の受託、再開発サポートなどを行って本投資法人をサポートする体制です。

セイムボート出資として、ヒューリックが投資口の10.58%を保有しています。

投資方針(ポートフォリオ構築方針)

用途

| 用途 | 割合 |

|---|---|

| 東京コマーシャル・プロパティ | 80%程度 |

| 次世代アセット・プラス | 20%程度 |

東京都及び東京都近郊の政令指定都市にある「最寄駅から徒歩5分以内」のオフィス、東京都及び東京都近郊の政令指定都市にある「最寄駅から徒歩5分以内」または「繁華性のあるエリア」の商業施設からなる「東京コマーシャル・プロパティ」へ80%程度、有料老人ホームやネットワークセンター、ホテルなどの「次世代アセット・プラス」に20%程度の割合で投資する方針です。

2022年12月31日時点のポートフォリオは、オフィスが67.2%、商業施設が11.1%、有料老人ホームが10.5%、ネットワークセンターが5.0%、ホテルが6.2%となっています。

投資エリア

投資エリアの数値は定めがありませんが、東京コマーシャル・プロパティへの重点投資する方針のため、ポートフォリオのほとんどの物件が東京23区に位置しています。

2022年12月31日時点のポートフォリオは、都心6区が69.7%、その他23区が21.1%、その他が9.2%となっています。

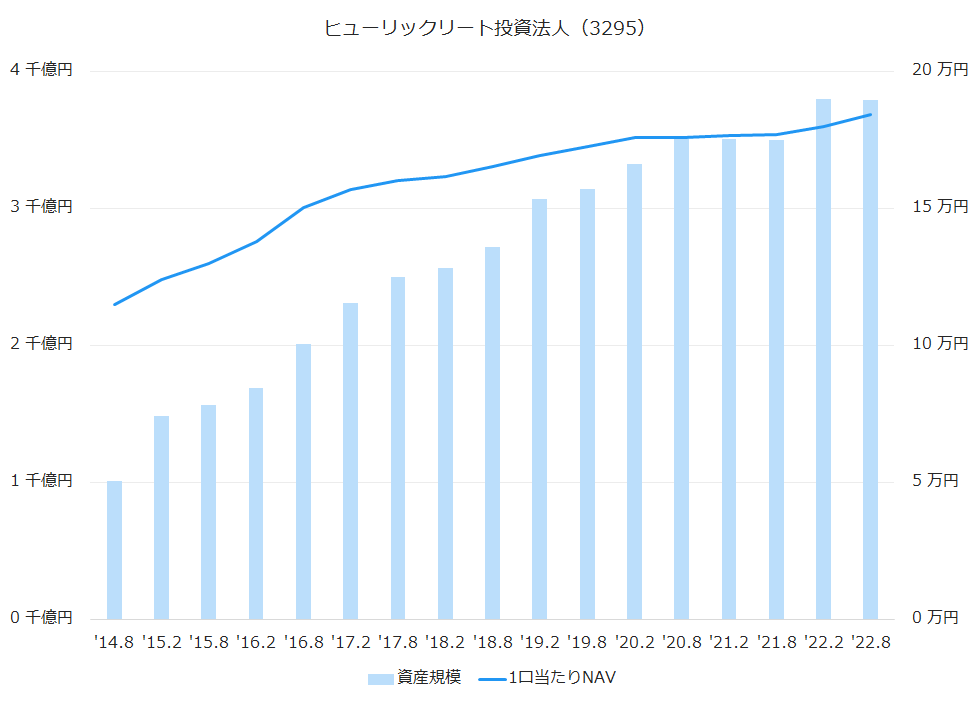

資産規模・1口当たりNAV推移

上場からの資産規模と1口当たりNAVの推移は下のグラフのとおりです。

直近10期(5年)の資産規模と1口当たりNAVは下記のとおりです。

| 決算期 | 資産規模(億円) | 1口当たりNAV(円) | 増減率 |

|---|---|---|---|

| ‘18.2 | 2,564 | 161,530 | 0.8% |

| ‘18.8 | 2,715 | 165,441 | 2.4% |

| ‘19.2 | 3,069 | 169,415 | 2.4% |

| ‘19.8 | 3,140 | 172,657 | 1.9% |

| ‘20.2 | 3,321 | 175,935 | 1.9% |

| ‘20.8 | 3,514 | 175,943 | 0.0% |

| ‘21.2 | 3,503 | 176,598 | 0.4% |

| ‘21.8 | 3,500 | 176,819 | 0.1% |

| ‘22.2 | 3,801 | 179,675 | 1.6% |

| ‘22.8 | 3,790 | 184,369 | 2.6% |

中期的に目指す姿として、資産規模5,000億円を掲げています。

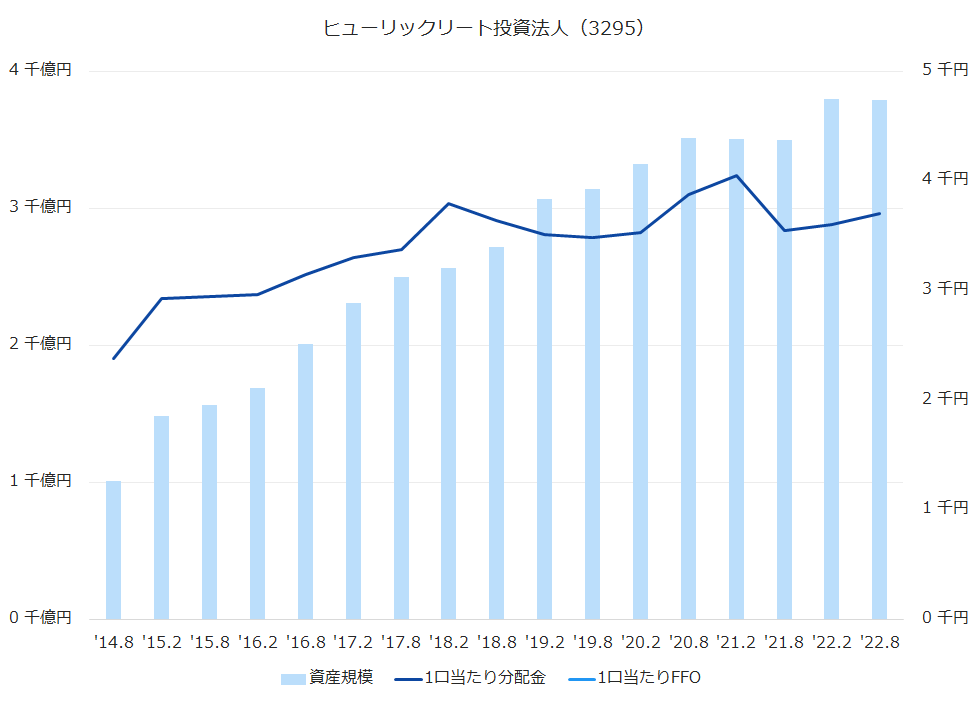

1口当たり分配金・1口当たりFFO推移

上場からの1口当たり分配金と1口当たりFFOの推移は下のグラフのとおりです。

1口当たりFFOはIR資料で公表されていません。

直近10期(5年)の1口当たり分配金と1口当たりFFOは下記のとおりです。

| 決算期 | 1口当たり分配金(円) | 増減率 |

|---|---|---|

| ‘18.2 | 3,797 | 12.4% |

| ‘18.8 | 3,643 | -4.1% |

| ‘19.2 | 3,516 | -3.5% |

| ‘19.8 | 3,487 | -0.8% |

| ‘20.2 | 3,532 | 1.3% |

| ‘20.8 | 3,872 | 9.6% |

| ‘21.2 | 4,052 | 4.6% |

| ‘21.8 | 3,550 | -12.4% |

| ‘22.2 | 3,600 | 1.4% |

| ‘22.8 | 3,700 | 2.8% |

| ‘23.2(予) | 3,480 | |

| ‘23.8(予) | 3,480 |

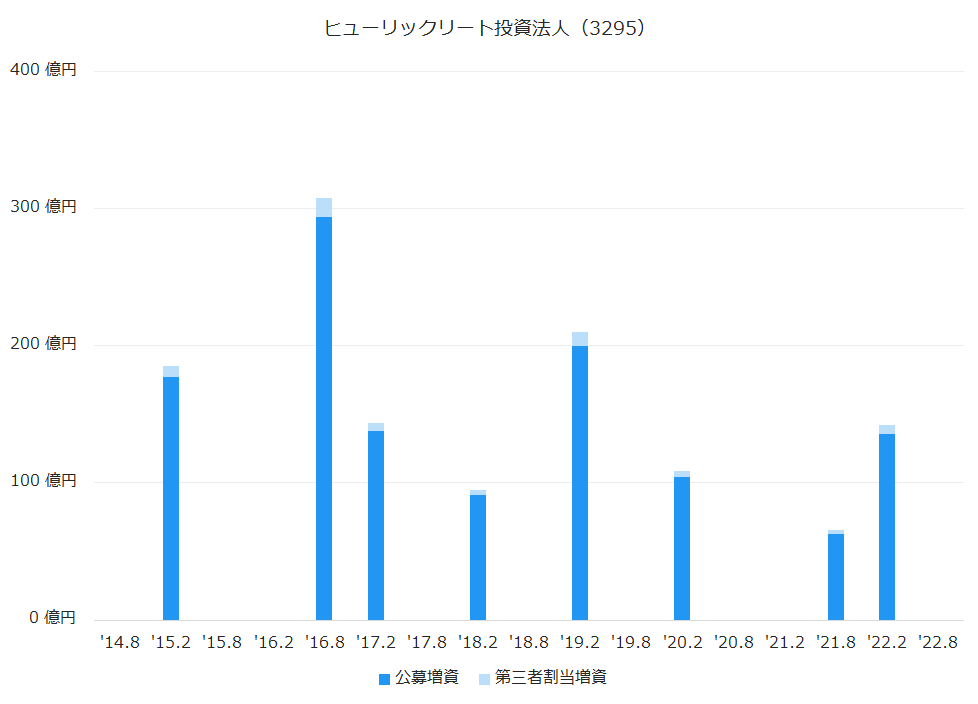

公募増資(PO)・第三者割当増資履歴

利益のほとんどを分配するJ-REITにとって、増資は成長するための重要なエンジンになります。

上場からの公募増資、第三者割当増資の履歴は下記のとおりです。

1年~1年半のスパンで公募増資を行っています。

2022年2月期には136億円を調達して、334億円で4物件を取得しています。

沿革

| 2013年11月 | ヒューリックリート投資法人設立 |

| 2014年2月 | 東京証券取引所に上場 |

ヒューリックリート投資法人のまとめ

- 不動産賃貸業を主力とする大手不動産のヒューリックがスポンサーの総合型J-REIT。

- 都心・駅近のオフィスや商業施設がポートフォリオの多くを占めている。

- 資産規模はJ-REITで「中の上」といったところで、今後の規模拡大に期待。