不動産アセットマネジメント会社のケネディクスがスポンサーの総合型J-REITです。

僕が保有している銘柄の一つでもあります。

そんなKDX不動産投資法人について紹介します!

Contents

スポンサー・資産運用会社・格付

| スポンサー | ケネディクス |

| 資産運用会社 | ケネディクス不動産投資顧問 |

| 格付 | AA / 安定的(JCR) |

| 資産運用会社の株主 | 出資比率 |

|---|---|

| ケネディクス | 100% |

KDX不動産投資法人の特徴

三井住友ファイナンス&リースの子会社、ケネディクスがスポンサーの総合型J-REIT。

合併前のケネディクス・オフィス投資法人が投資対象としていた中規模オフィスビル、ケネディクス・レジデンシャル・ネクスト投資法人が投資対象としていた居住用施設とヘルスケア施設、ケネディクス商業リート投資法人が投資対象としていた生活密着型商業施設の他、物流施設やホテルにも積極的に投資していく方針です。

スポンサーのケネディクスと子会社で私募ファンドを運用するケネディクス・インベストメント・パートナーズは、物件のパイプラインサポート、ウェアハウジング機能を、子会社のケネディクス・プロパティ・デザインがプロパティマネジメント業務を担うことで、ケネディクスグループとして本投資法人をサポートする体制です。

さらにケネディクスの親会社の三井住友ファイナンス&リースとSMFLみらいパートナーズの2社と、物件情報提供などのサポート契約を締結しています。

セイムボート出資として、ケネディクスが投資口の1.3%を保有しています。

投資方針(ポートフォリオ構築方針)

用途

KDX不動産投資法人では用途ごとの目標比率は定めていません。

2023年11月1日時点のポートフォリオは、オフィスビルが37.8%、居住用施設が27.7%、商業施設が24.7%、物流施設が1.8%、宿泊施設が0.8%、ヘルスケア施設が7.2%となっています。

投資エリア

KDX不動産投資法人ではエリアごとの目標比率は定めていません。

2023年11月1日時点のポートフォリオは、東京23区が45.3%、その他東京経済圏(東京23区以外の東京都、神奈川県、埼玉県、千葉県)が23.0%、地方経済圏(政令指定都市を始めとする地方都市)が31.7%となっています。

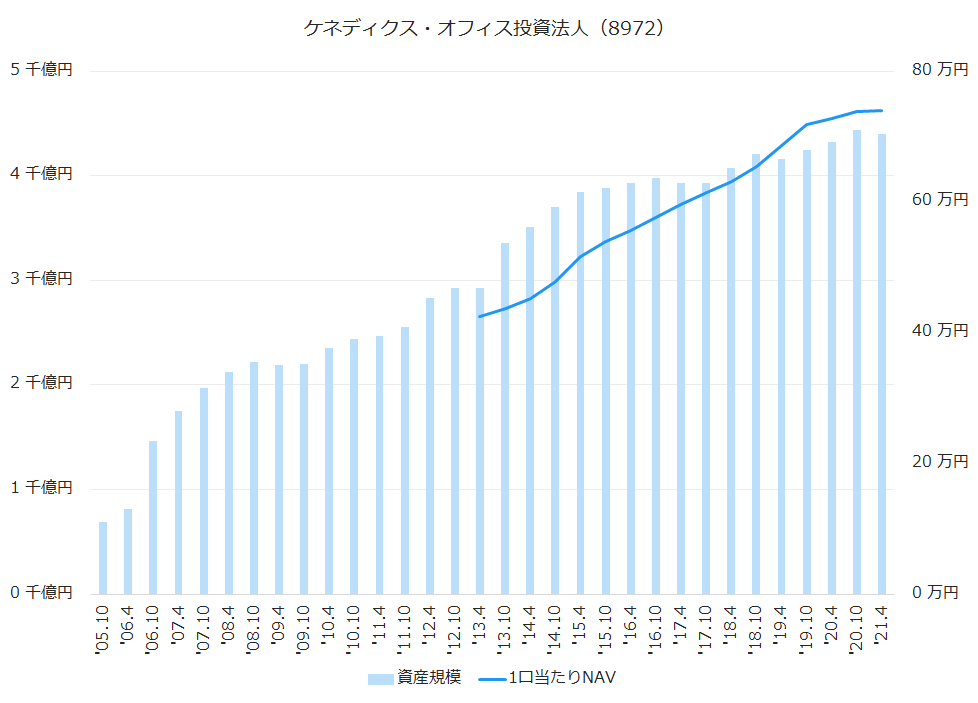

資産規模・1口当たりNAV推移

上場からの資産規模と1口当たりNAVの推移は下のグラフのとおりです。

直近10期(5年)の資産規模と1口当たりNAVは下記のとおりです。

| 決算期 | 資産規模(億円) | 1口当たりNAV(円) | 増減率 |

|---|---|---|---|

| ‘16.10 | 3,983 | 577,000 | 3.6% |

| ‘17.4 | 3,934 | 596,000 | 3.3% |

| ‘17.10 | 3,929 | 615,000 | 3.2% |

| ‘18.4 | 4,072 | 631,000 | 2.6% |

| ‘18.10 | 4,208 | 654,000 | 3.6% |

| ‘19.4 | 4,158 | 687,000 | 5.0% |

| ‘19.10 | 4,245 | 719,000 | 4.7% |

| ‘20.4 | 4,328 | 727,000 | 1.1% |

| ‘20.10 | 4,437 | 738,000 | 1.5% |

| ‘21.4 | 4,401 | 740,000 | 0.3% |

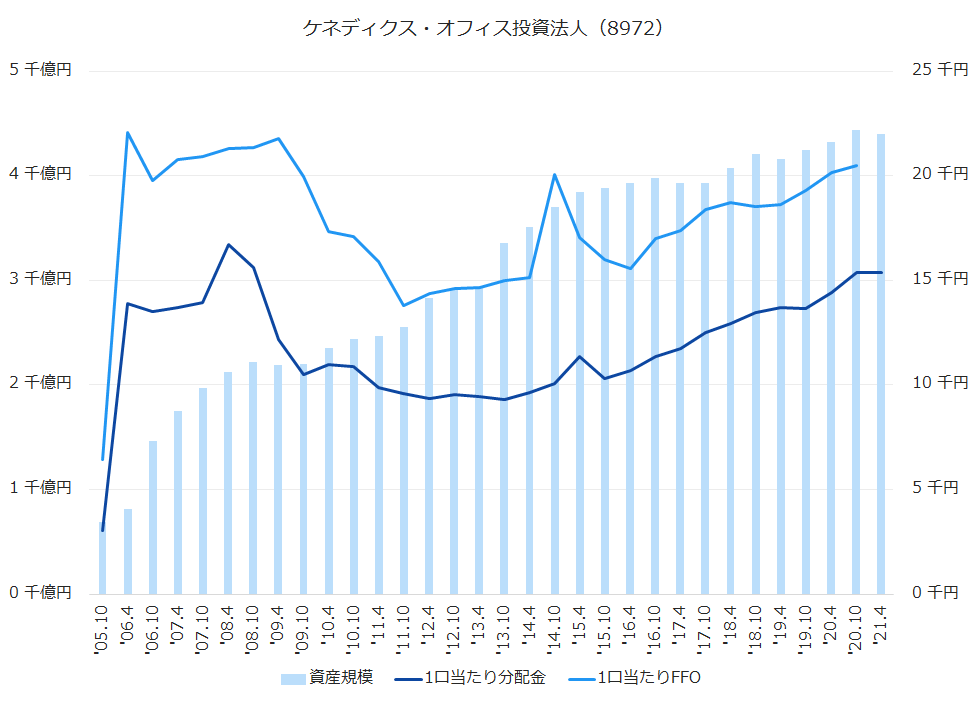

1口当たり分配金・1口当たりFFO推移

上場からの1口当たり分配金と1口当たりFFOの推移は下のグラフのとおりです。

リーマンショックで大きくダメージを負い、徐々に回復してきたといったところです。

直近10期(5年)の1口当たり分配金と1口当たりFFOは下記のとおりです。

| 決算期 | 1口当たり分配金(円) | 増減率 | 1口当たりFFO(円) | 増減率 |

|---|---|---|---|---|

| ‘16.10 | 11,365 | 6.1% | 16,985 | 9.1% |

| ‘17.4 | 11,733 | 3.2% | 17,373 | 2.3% |

| ‘17.10 | 12,500 | 6.5% | 18,404 | 5.9% |

| ‘18.4 | 12,960 | 3.7% | 18,708 | 1.7% |

| ‘18.10 | 13,458 | 3.8% | 18,516 | -1.0% |

| ‘19.4 | 13,719 | 1.9% | 18,630 | 0.6% |

| ‘19.10 | 13,639 | -0.6% | 19,287 | 3.5% |

| ‘20.4 | 14,412 | 5.7% | 20,178 | 4.6% |

| ‘20.10 | 15,384 | 6.7% | 20,480 | 1.5% |

| ‘21.4 | 15,384 | 0.0% | – | |

| ‘21.10(予) | 14,000 | – | ||

| ‘22.4(予) | 13,650 | – |

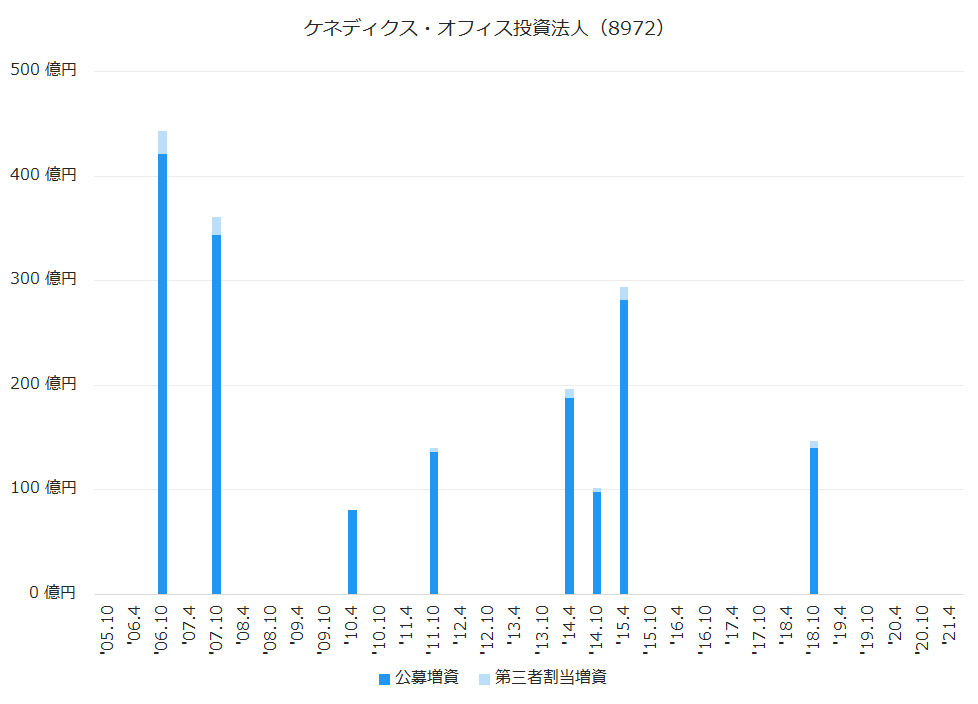

公募増資(PO)・第三者割当増資履歴

利益のほとんどを分配するJ-REITにとって、増資は成長するための重要なエンジンになります。

上場からの公募増資、第三者割当増資の履歴は下記のとおりです。

直近の公募増資は2018年10月期で、140億円を調達し、物件売却資金と合わせて207億円で1物件を取得しています。

沿革

| 2005年5月 | ケネディクス不動産投資法人設立 |

| 2005年7月 | 東京証券取引所に上場 |

| 2006年12月 | 総合型からオフィス特化型に変更 |

| 2014年2月 | ケネディクス・オフィス投資法人へ商号変更 |

| 2023年11月 | ケネディクス・レジデンシャル・ネクスト投資法人とケネディクス商業リート投資法人を吸収合併 KDX不動産投資法人へ商号変更 |

当初はオフィス、住宅、商業施設を投資対象とした総合型でしたが、2006年12月に運用ガイドラインを変更し、オフィスを中心とした投資方針に変更しました。

それからはオフィス以外の物件を売却していき、2019年4月期には保有物件がオフィスとその底地のみとなり、オフィス特化型J-REITとなっています。

ケネディクス・レジデンシャル・ネクスト投資法人(3278)とケネディクス商業リート投資法人(3453)を吸収合併

2023年6月13日、「ケネディクス・オフィス投資法人、ケネディクス・レジデンシャル・ネクスト投資法人及びケネディクス商業リート投資法人の合併契約締結に関するお知らせ」が発表されました。

ケネディクス・オフィスでは厳しい物件取得環境とNAV割れで成長性に課題が、ケネディクス・レジデンシャル・ネクストでは物件取得環境激化とNAV割れ、高LTVによる金融コスト増加懸念が、ケネディクス商業リートでは物件取得環境の激化、インフレによるコスト増でも長期固定賃料のため内部成長余地が限定的という課題がありました。

そのような中で、投資対象セクターを拡大して物流施設やホテルへも積極投資を行い、更にはセクターを跨いだ投資が可能となること、資産規模がJ-REITで第3位となってプレゼンス(存在感)が向上することなどを理由に、課題に対処するために3つのJ-REITが合併し、総合型J-REITとなることを決定しました。

KDX不動産投資法人のまとめ

- 国内有数の不動産アセットマネジメント会社、ケネディクスがスポンサーの総合型J-REIT。

- 物件数はJ-REIT最多でテナントの分散が効いていて、資産規模もトップクラス。

- ケネディクスが三井住友ファイナンス&リースの子会社となったことで、今後の行方にどのような影響があるか?