タカラレーベン不動産投資法人(3492)の特徴・投資方針・実績を紹介!

デベロッパーのMIRARTHホールディングス(8897)がメインスポンサーの総合型J-REITです。

僕が保有している銘柄の一つでもあります。

そんなタカラレーベン不動産投資法人について紹介します!

Contents

スポンサー・資産運用会社・格付

| スポンサー | MIRARTHホールディングス 共立メンテナンス ヤマダホールディングス |

| 資産運用会社 | MIRARTH不動産投資顧問 |

| 格付 | A / 安定的(JCR) A- / 安定的(R&I) |

| 資産運用会社の株主 | 出資比率 |

|---|---|

| MIRARTHホールディングス | 90% |

| 共立メンテナンス | 5% |

| ヤマダホールディングス | 5% |

タカラレーベン不動産投資法人の特徴

タカラレーベン不動産投資法人は、「LEBEN」や「NEBEL」ブランドのマンションデベロッパーであるMIRARTHホールディングスがメインスポンサーの総合型J-REIT。

資産規模が1,500億円に達するまでは、小・中規模の物件に投資して「安定性」を重視している点が特徴です。

オフィスは延床面積が20,000㎡未満の小・中規模オフィス、住宅はシングル・コンパクト・ファミリータイプ、ホテルは宿泊特化型、商業施設は商圏が10㎞以内の地域密着型商業施設と都市型商業施設を投資対象としています。

資産規模が1,500億円を超えた後には、大規模物件やハイグレードな物件に投資して資産規模3,000億円を目指す方針です。

投資方針(ポートフォリオ構築方針)

用途

| 用途 | 割合 |

|---|---|

| オフィス 住宅 | 70%以上 |

| ホテル 商業施設 その他 | 30%以下 |

オフィスと住宅に70%以上、ホテル、商業施設、その他の物件に30%以下の割合で投資する方針です。

2023年8月1日時点のポートフォリオは、オフィスが34%、住宅が37%、ホテルが6%、商業施設・その他が23%となっています。

投資エリア

| 投資エリア | 割合 |

|---|---|

| コアエリア | 70%以上 |

| サブエリア | 30%以下 |

東京経済圏(東京都、神奈川県、千葉県、埼玉県)、名古屋経済圏(愛知県、岐阜県、三重県)、大阪経済圏(大阪府、京都府、兵庫県)、福岡経済圏(福岡県)をコアエリアとして70%以上、四大経済圏を除く政令指定都市、中核市、施行時特例市、県庁所在地をサブエリアとして30%以下の割合で投資する方針です。

2023年8月1日時点のポートフォリオは、東京経済圏が52%、名古屋経済圏が14%、大阪経済圏が12%、福岡経済圏が6%、その他が17%となっています。

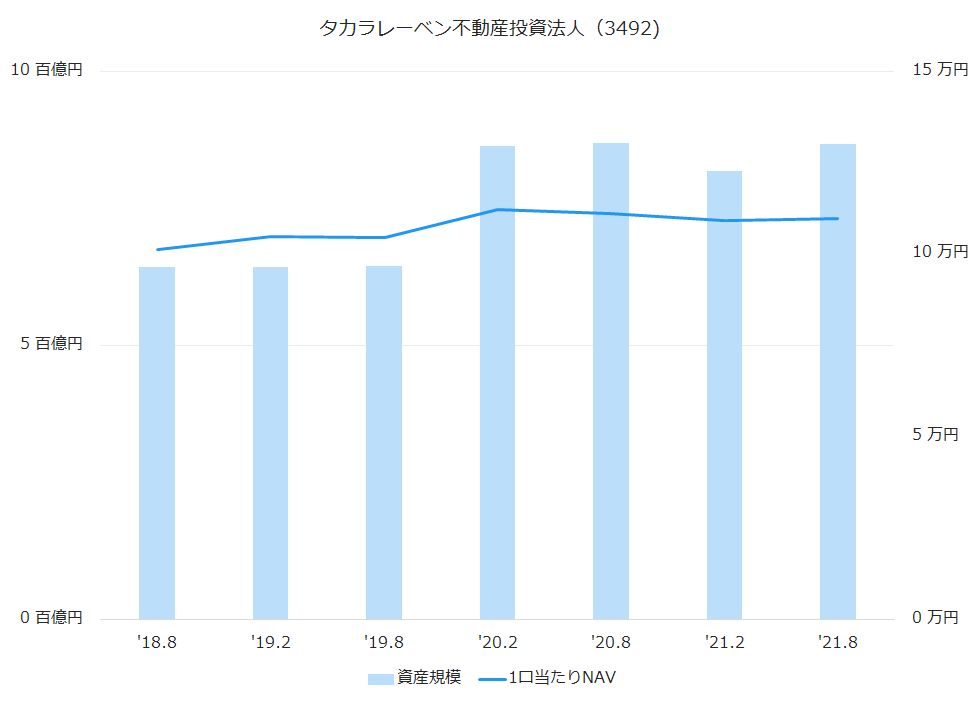

資産規模・1口当たりNAV推移

上場からの資産規模と1口当たりNAVの推移は下のグラフのとおりです。

直近10期(5年)の資産規模と1口当たりNAVは下記のとおりです。

| 決算期 | 資産規模(億円) | 1口当たりNAV(円) | 増減率 |

|---|---|---|---|

| ‘18.8 | 643 | 101,345 | – |

| ‘19.2 | 643 | 104,710 | 3.3% |

| ‘19.8 | 645 | 104,539 | -0.2% |

| ‘20.2 | 863 | 112,296 | 7.4% |

| ‘20.8 | 870 | 111,103 | -1.1% |

| ‘21.2 | 818 | 109,202 | -1.7% |

| ‘21.8 | 867 | 109,764 | 0.5% |

資産規模1,500億円を中期的運用目標としています。

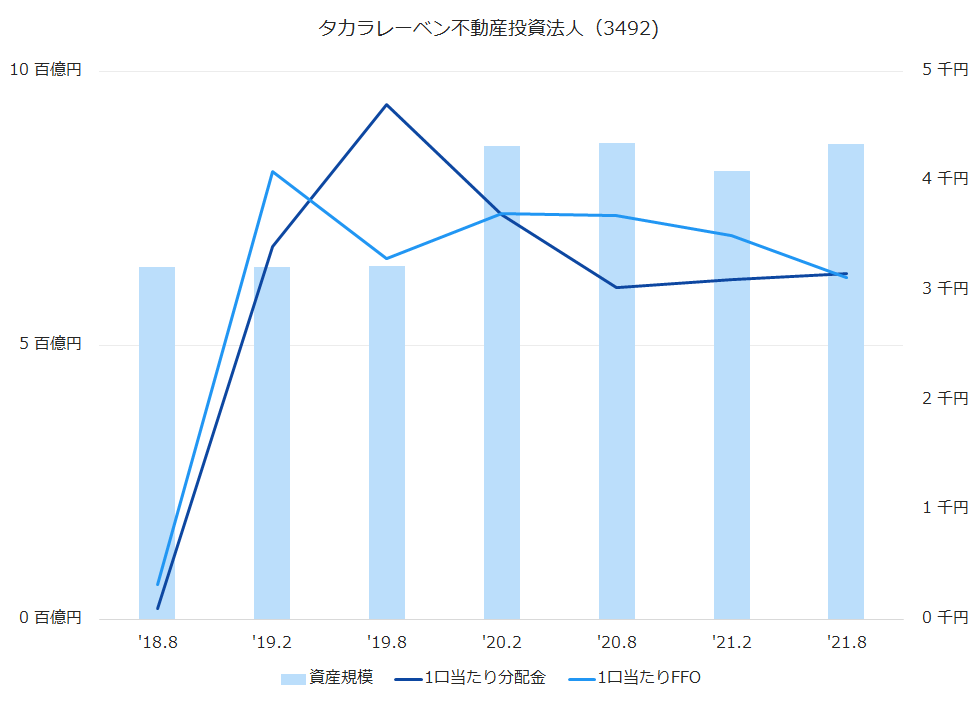

1口当たり分配金・1口当たりFFO推移

上場からの1口当たり分配金と1口当たりFFOの推移は下のグラフのとおりです。

直近10期(5年)の1口当たり分配金と1口当たりFFOは下記のとおりです。

| 決算期 | 1口当たり分配金(円) | 増減率 | 1口当たりFFO(円) | 増減率 |

|---|---|---|---|---|

| ‘18.8 | 98 | – | 324 | – |

| ‘19.2 | 3,398 | 3367.3% | 4,087 | 1161.4% |

| ‘19.8 | 4,693 | 38.1% | 3,297 | -19.3% |

| ‘20.2 | 3,694 | -21.3% | 3,699 | 12.2% |

| ‘20.8 | 3,029 | -18.0% | 3,689 | -0.3% |

| ‘21.2 | 3,100 | 2.3% | 3,499 | -5.2% |

| ‘21.8 | 3,156 | 1.8% | 3,115 | -11.0% |

| ‘22.2(予) | 3,100 | – | ||

| ‘22.8(予) | 2,900 | – |

中長期的な巡航分配金3,500円を目標として掲げています。

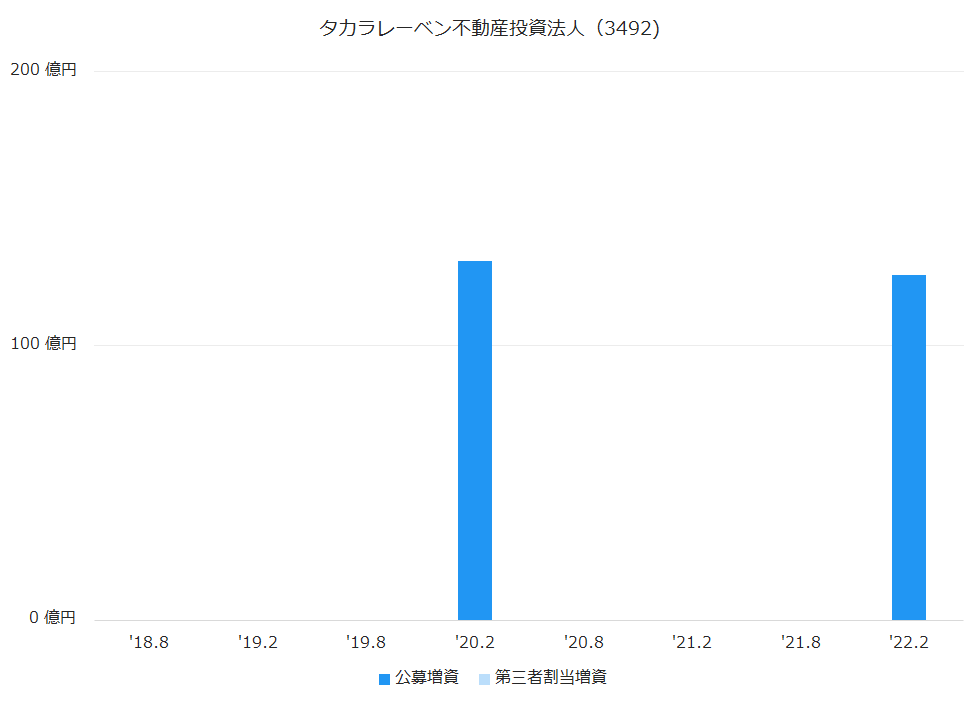

公募増資(PO)・第三者割当増資履歴

利益のほとんどを分配するJ-REITにとって、増資は成長するための重要なエンジンになります。

上場からの公募増資、第三者割当増資の履歴は下記のとおりです。

2022年2月期には121億円を調達して、12物件を263億円で取得しています。

沿革

| 2017年9月 | PAGプライベートリート投資法人設立 |

| 2018年4月 | タカラレーベン不動産投資法人に商号変更 |

| 2018年7月 | 東京証券取引所に上場 |

| 2024年3月 | PAGがスポンサーから離脱 |

2023年12月19日、2024年3月29日にPAG Real Estate Holding Limitedが保有する資産運用会社の株式30%をMIRARTHホールディングスに譲渡すると発表されました。

資産運用会社における主要株主の異動に関するお知らせ|タカラレーベン不動産投資法人

これによって本投資法人を設立したPAGがスポンサーではなくなることになります。

タカラレーベン不動産投資法人のまとめ

- 総合デベロッパーのMIRARTHホールディングスがスポンサーの総合型J-REIT。

- 資産規模はまだ小さい。

- 中期目標の資産規模1,500億円が達成できるか!?