物流施設はオフィスや商業施設と比べて、賃料が景気の影響を受けにくいことが特徴とされています。

また、物流施設にはBTS(ビルド・トゥ・スーツ)型とマルチテナント型の2つの種類があり、それぞれ特徴が異なります。

- BTS型…特定のテナントのために建設、賃貸される物流施設。長期間の賃貸借契約が多いため景気変動に強い。一方で、テナントが退去したときの影響が大きい。

- マルチテナント型…複数のテナントの入居を想定した物流施設。BTS型に比べて短期間の契約が多い。テナントが複数なので退去時のリスクを分散できる。

Contents

物流施設特化型・主体型のJ-REIT一覧

物流施設特化型・主体型J-REITの一覧は下記のとおりです。

- 日本ロジスティクスファンド投資法人(8967)

- GLP投資法人(3281)

- 日本プロロジスリート投資法人(3283)

- ラサールロジポート投資法人(3466)

- 三井不動産ロジスティクスパーク投資法人(3471)

- 三菱地所物流リート投資法人(3481)

- CREロジスティクスファンド投資法人(3487)

- SOSiLA物流リート投資法人(2979)

日本ロジスティクスファンド投資法人(8967)

三井物産がメインスポンサーの物流施設特化型J-REIT。

首都圏を中心に、近畿、中部、九州、その他の地域にも投資しています。

GLP投資法人(3281)

中国資本のGLPグループがスポンサーの物流施設特化型J-REIT。

関東圏を中心に、関西圏、その他の地域にも投資しています。

日本プロロジスリート投資法人(3283)

世界最大級の物流不動産会社、アメリカのプロロジスがスポンサーの物流施設特化型J-REIT。

マルチテナント型に80%程度、BTS型に20%程度を投資する方針を示しています。

ラサールロジポート投資法人(3466)

アメリカのラサールグループがスポンサーの物流施設特化型J-REIT。

大規模物件への重点投資を掲げ、東京エリアを中心に大阪エリアでも投資しています。

三井不動産ロジスティクスパーク投資法人(3471)

三井不動産がメインスポンサー、伊藤忠商事と伊藤忠都市開発がサブスポンサーの物流施設主体型J-REIT。

投資方針は、80%以上を物流不動産に、20%以下でインダストリアル不動産にも投資するとしていて、データセンターへ投資しています。

三菱地所物流リート投資法人(3481)

三菱地所がスポンサーの物流施設主体型J-REIT。

マルチテナント型が中心で、物流施設に80%以上を投資して、20%以下で物流施設と関連・親和性のある産業用不動産にも投資する方針です。

CREロジスティクスファンド投資法人(3487)

シーアールイーがスポンサーの物流施設特化型J-REIT。

ポートフォリオの多くを、シングルテナントと長期賃貸借契約を締結した物件が占めている点が特徴です。

SOSiLA物流リート投資法人(2979)

住友商事がスポンサーの物流施設主体型J-REIT。

住友商事グループが開発する物流施設「SOSiLAシリーズ」に重点投資を行い、ポートフォリオの20%以下でインダストリアル不動産にも投資する方針です。

ほとんどの銘柄で利益超過分配金を出している

物流施設J-REITでは、資本の払戻しにあたる利益超過分配金を出している銘柄がほとんどです。

利益超過分配金とは、会計上の利益を超えて支払われる分配金です。

支出が伴わないけれども経費計上する減価償却費を主な原資として行われます。

物流施設J-REITが利益超過分配を行う理由として、他の用途に比べて減価償却費の割合が大きいことが挙げられます。

物流施設は都心よりも郊外に位置することが多く、土地の値段が都心に比べて安くなるため、取得費に占める建物の割合が高くなって減価償却費が大きくなります。

それに加えて、物流施設はオフィスや住居に比べて償却期間が短いので、1期あたりの減価償却額が大きくなります。

そのため、物流施設J-REITは日本ロジスティクスファンド投資法人を除いて、内部留保も行いつつ利益超過分配を行っています。

その一方で、日本ロジスティクスファンド投資法人は利益超過分配金は行わず、大きな減価償却費相当額を利用して、OBR戦略や開発フォワードコミットメントなど、独自の戦略で収益力アップを図っています。

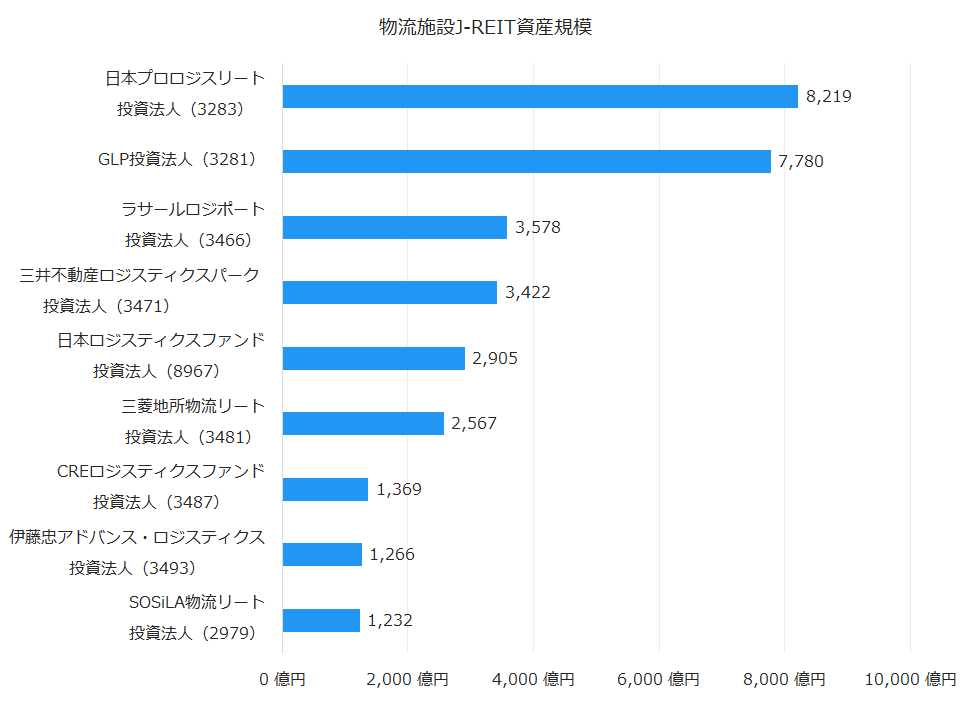

物流施設J-REITの資産規模一覧

日本プロロジスリート投資法人がトップ、それをGLP投資法人が追うという外資系の2銘柄が大きな資産規模を誇っています。

さらに3番手には、こちらもまた外資系のラサールロジポート投資法人がつけています。

4番手にやっと三井不動産ロジスティクスパーク投資法人が出てきますが、外資系ツートップとの差はかなり大きいです。

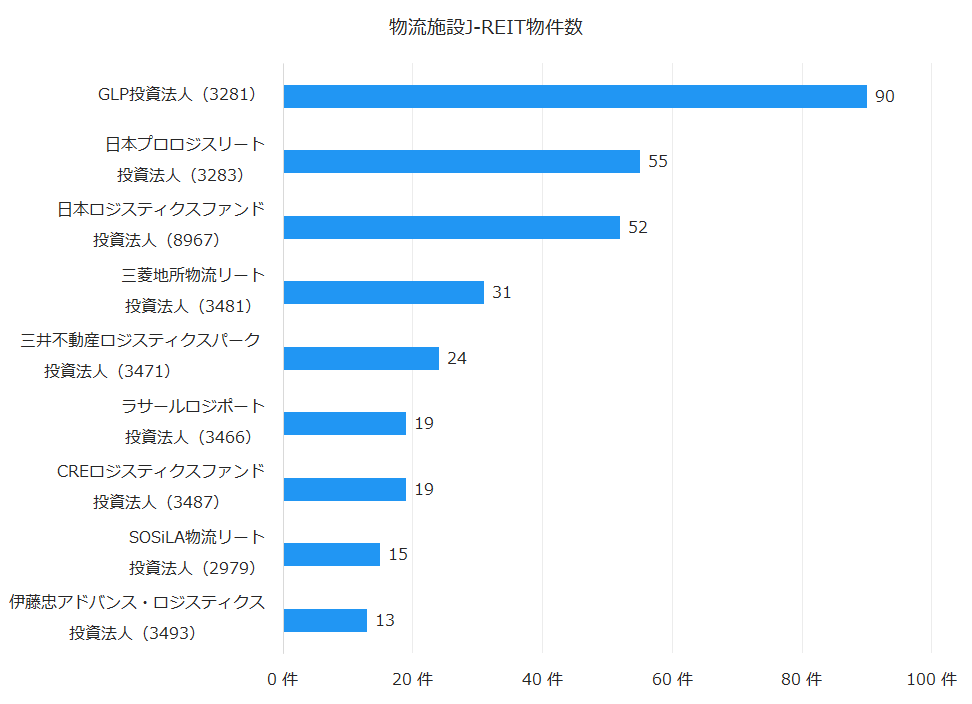

物流施設J-REITの物件数一覧

物件数で比較するとGLP投資法人がトップ、日本プロロジスリート投資法人が2番手、日本ロジスティクスファンド投資法人が3番手につけています。

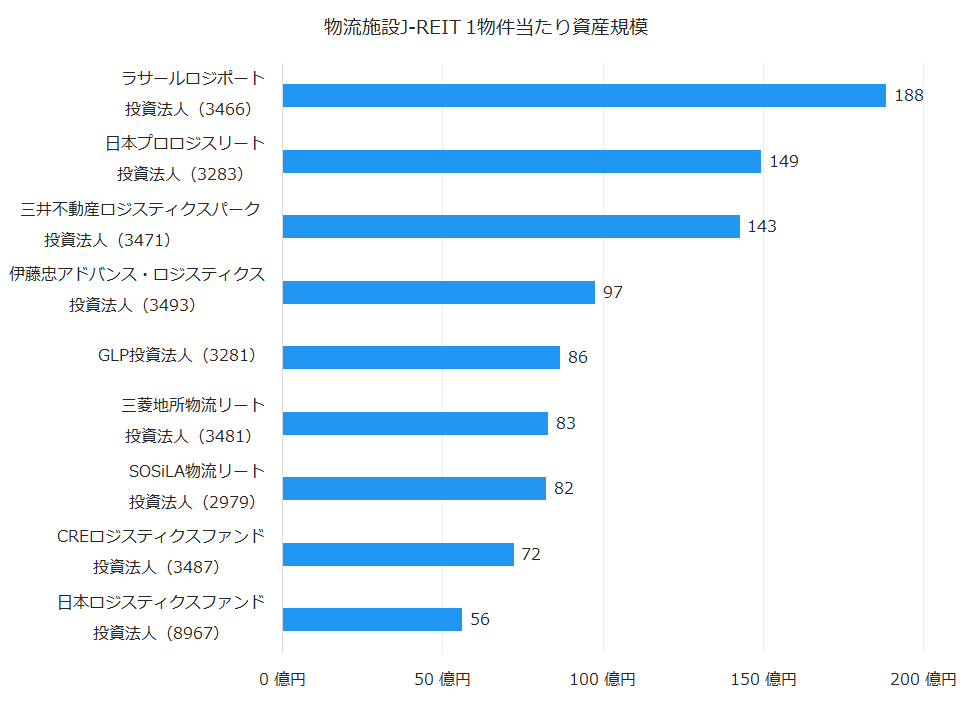

物流施設J-REITの1物件あたり資産規模一覧

1物件当たりの資産規模では「大規模物件への重点投資」を掲げているだけあって、ラサールロジポート投資法人がトップです。

続いて日本プロロジスリート投資法人、三井不動産ロジスティクスパーク投資法人となっています。