国内最古の総合不動産会社、東京建物(8804)がスポンサーのJ-REITです。

僕が保有している銘柄の一つでもあります。

そんな日本プライムリアルティ投資法人について紹介します!

Contents

スポンサー・資産運用会社・格付

| スポンサー | 東京建物 |

| 資産運用会社 | 東京リアルティ・インベスト・マネジメント |

| 格付 | AA / 安定的(JCR) AA- / 安定的(R&I) |

| 資産運用会社の株主 | 出資比率 |

|---|---|

| 東京建物 | 100% |

日本プライムリアルティ投資法人の特徴

日本プライムリアルティ投資法人は、日本で5番目に上場しました。

スポンサーは旧安田財閥の東京建物(8804)で、オフィスと都市型商業施設等による複合型J-REITです。

「着実な資産規模の拡大とポートフォリオ・クオリティの向上を目指す」という方針を掲げています。

「都市型商業不動産」への投資を基本コンセプトに、「東京オフィス」へ重点投資方針です。

総合不動産会社である東京建物からの物件供給パイプラインを有しています。

資産運用会社の東京リアルティ・インベスト・マネジメント内にリーシングチームを有していて、独自のリーシング力を高めています。

主なプロパティマネジメント会社は、東京建物や子会社のプライムプレイスが請け負っています。

セイムボート出資として、東京建物が投資口の3.1%を保有しています。

投資方針(ポートフォリオ構築方針)

用途

| 用途 | 割合 |

|---|---|

| オフィス(都市型業務施設) | 70~90% |

| 都市型商業施設 ホテル(都市型宿泊施設) | 10~30% |

オフィスへ70~90%、都市型商業施設とホテルへ10~30%の割合で投資する方針です。

「東京オフィス重視」の方針で、2021年6月30日時点のポートフォリオはオフィスが77.5%、商業施設が22.5%となっています。

オフィスの投資基準は、延床面積約3,300m²(約1,000坪)以上の建物を中心に、中規模から大規模の物件まで、立地やスペック、改修可能性等を重視して投資する方針です。

投資エリア

| 投資エリア | 割合 |

|---|---|

| 東京 | 80~90% |

| 地方 | 10~20% |

東京都心(千代田区、中央区、港区、新宿区、品川区、渋谷区)及び東京周辺部(東京都心を除く東京都、千葉県、神奈川県、埼玉県)を「東京」として重点投資し、その他の地域を「地方」と定義しています。

2021年6月30日時点のポートフォリオは東京都心が55.2%、東京周辺部が30.2%、地方が14.6%となっています。

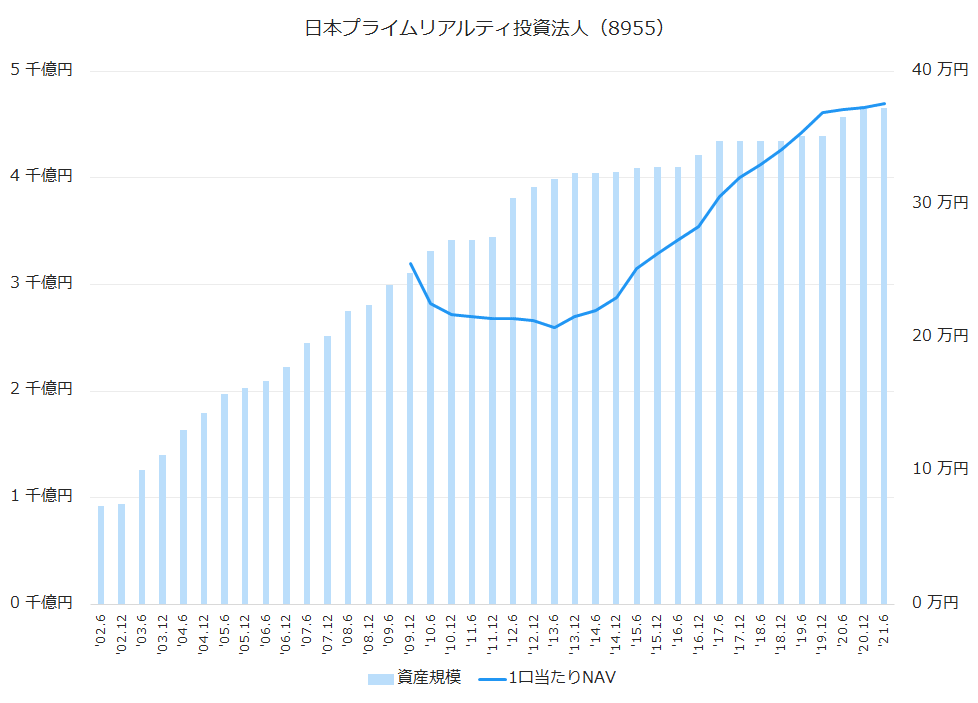

資産規模・1口当たりNAV推移

上場からの資産規模と1口当たりNAVの推移は下のグラフのとおりです。

リーマンショックの影響を受けた後、2013年6月期を底に1口当たりNAVは順調に伸びてきています。

直近10期(5年)の資産規模と1口当たりNAVは下記のとおりです。

| 決算期 | 資産規模(億円) | 1口当たりNAV | 増減率 |

|---|---|---|---|

| ‘16.12 | 4,214 | 283,129 | 3.4% |

| ‘17.6 | 4,350 | 306,192 | 8.1% |

| ‘17.12 | 4,350 | 320,060 | 4.5% |

| ‘18.6 | 4,350 | 329,845 | 3.1% |

| ‘18.12 | 4,350 | 341,007 | 3.4% |

| ‘19.6 | 4,395 | 353,795 | 3.8% |

| ‘19.12 | 4,395 | 368,917 | 4.3% |

| ‘20.6 | 4,571 | 371,053 | 0.6% |

| ‘20.12 | 4,675 | 372,725 | 0.5% |

| ‘21.6 | 4,656 | 375,544 | 0.8% |

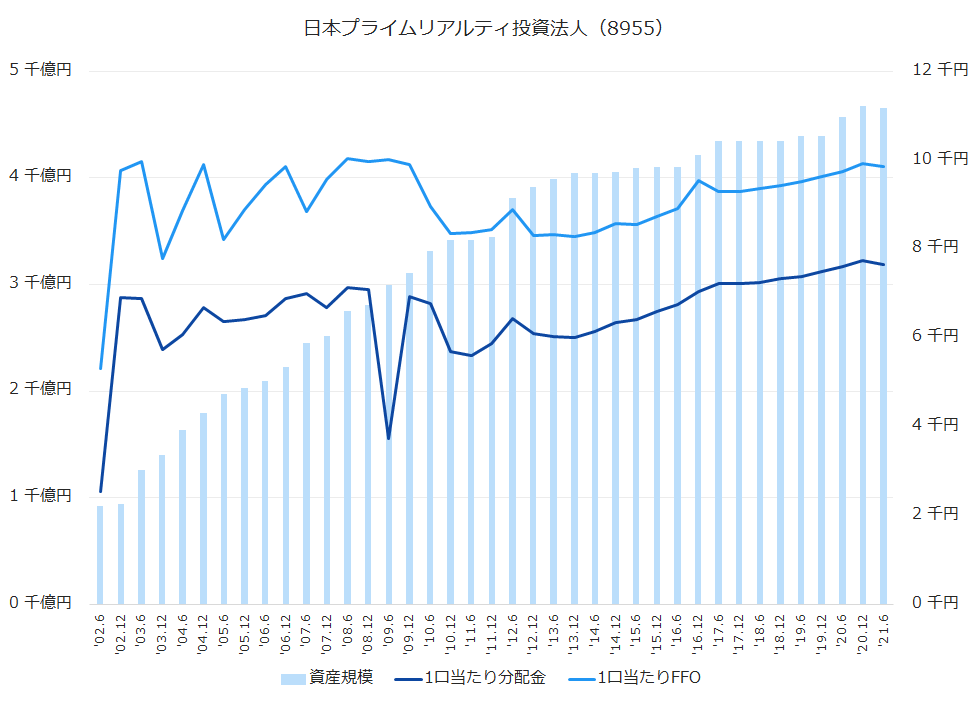

1口当たり分配金・1口当たりFFO推移

上場からの1口当たり分配金と1口当たりFFOの推移は下のグラフのとおりです。

やはり分配金はリーマンショックで大きく影響を受けましたが、緩やかに回復してきました。

直近10期(5年)の1口当たり分配金と1口当たりFFOは下記のとおりです。

| 決算期 | 1口当たり分配金(円) | 増減率 | 1口当たりFFO(円) | 増減率 |

|---|---|---|---|---|

| ‘16.12 | 7,048 | 4.3% | 9,549 | 7.1% |

| ‘17.6 | 7,213 | 2.3% | 9,293 | -2.7% |

| ‘17.12 | 7,223 | 0.1% | 9,303 | 0.1% |

| ‘18.6 | 7,245 | 0.3% | 9,352 | 0.5% |

| ‘18.12 | 7,326 | 1.1% | 9,433 | 0.9% |

| ‘19.6 | 7,380 | 0.7% | 9,508 | 0.8% |

| ‘19.12 | 7,493 | 1.5% | 9,630 | 1.3% |

| ‘20.6 | 7,595 | 1.4% | 9,748 | 1.2% |

| ‘20.12 | 7,750 | 2.0% | 9,924 | 1.8% |

| ‘21.6 | 7,657 | -1.2% | 9,847 | -0.8% |

| ‘21.12(予) | 7,550 | – | ||

| ‘22.6(予) | 7,550 | – |

中期目標として、1株当たり分配金7,800円への成長を掲げています。

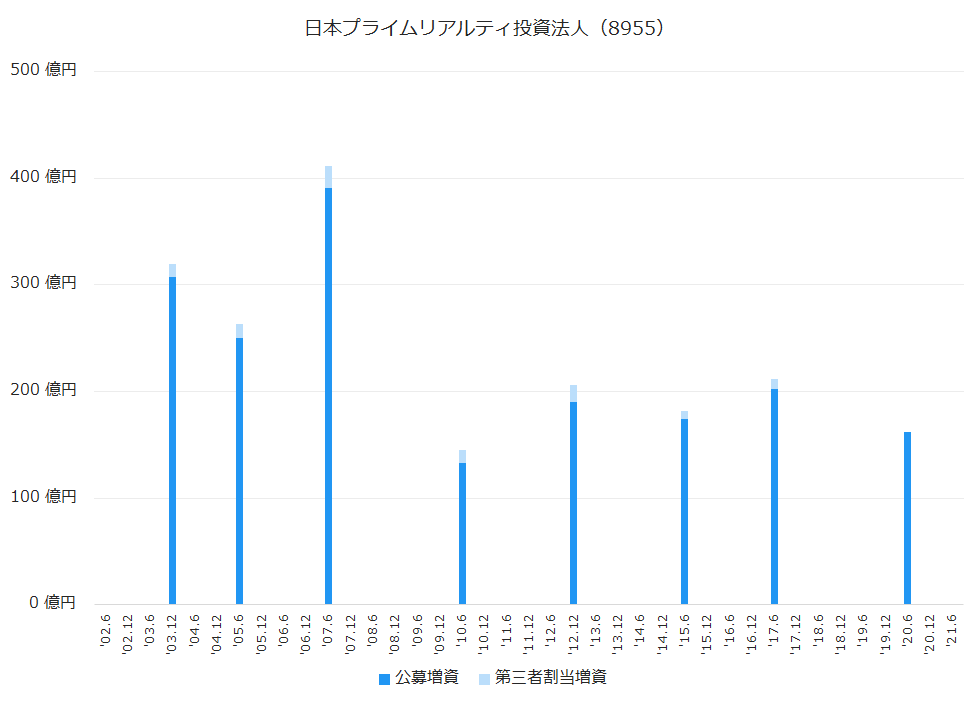

公募増資(PO)・第三者割当増資履歴

利益のほとんどを分配するJ-REITにとって、増資は成長するための重要なエンジンになります。

上場からの公募増資、第三者割当増資の履歴は下記のとおりです。

2~3年くらいのスパンで公募増資を行っています。

2020年6月期は162億円を調達し、138億円の物件を取得しています。

沿革

| 2001年9月 | 日本プライムリアルティ投資法人設立 |

| 2002年6月 | 東京証券取引所に上場 |

| 2020年4月 | 損害保険ジャパンがスポンサーから離脱 |

| 2023年4月 | 安田不動産、大成建設、明治安田生命保険がスポンサーから離脱 |

上場時のスポンサー構成は、東京建物が52%、安田不動産が18%、大成建設が10%、明治安田生命保険が10%、損害保険ジャパンが10%となっていました。

2020年4月に損害保険ジャパンが全株式を東京建物に譲渡してスポンサーから離脱。

同時に、安田不動産と明治安田生命保険が株式の一部を東京建物に譲渡し、東京建物が75%、安田不動産が10%、大成建設が10%、明治安田生命保険が5%の構成となっています。

2023年4月、安田不動産、大成建設、明治安田生命保険が保有する全株式を東京建物に譲渡してスポンサーから離脱。

東京建物が資産運用会社の全株式を保有する単独スポンサーとなりました。

日本プライムリアルティ投資法人のまとめ

- 日本最古の総合不動産会社、東京建物がスポンサー。

- 資産規模は4,000億円を超えていて、J-REIT上位クラス。

- 「東京オフィス」へ重点的に投資する方針。