三井不動産ロジスティクスパーク投資法人(3471)の特徴・投資方針・実績を紹介!

国内トップの総合不動産会社、三井不動産(8801)がメインスポンサーの物流施設主体型J-REITです。

そんな三井不動産ロジスティクスパーク投資法人について紹介します!

Contents

スポンサー・資産運用会社・格付

| スポンサー | 三井不動産 |

| 資産運用会社 | 三井不動産ロジスティクスリートマネジメント |

| 格付 | AA / 安定的(JCR) |

| 資産運用会社の株主 | 出資比率 |

|---|---|

| 三井不動産 | 77% |

| 伊藤忠リート・マネジメント | 23% |

三井不動産ロジスティクスパーク投資法人の特徴

三井不動産がメインスポンサーの物流施設主体型J-REIT。

伊藤忠商事が80%、伊藤忠都市開発が20%出資する伊藤忠リート・マネジメントも資産運用会社に23%出資していて、伊藤忠もサブスポンサーとなっています。

総合デベロッパーの三井不動産が開発した物流施設を中心に、ロケーションを厳選して三井不動産クオリティを備えた先進的物流施設「MFLP(三井不動産ロジスティクスパーク)」への重点投資を掲げています。

また、物流不動産だけでなくインダストリアル不動産へも投資する方針で、「MFIP(三井不動産インダストリアルパーク)」へも投資しています。

三井不動産ロジスティクスパーク投資法人では、三井不動産との戦略的パートナーシップにより、「開発」を三井不動産が、「アセット・マネジメント」を本資産運用会社である三井不動産ロジスティクスリートマネジメントが、リーシングを含む「プロパティ・マネジメント」を三井不動産が、そして「保有」を本投資法人が行うことで、持続的な成長を果たすことで投資主価値の最大化を目指すことを基本方針としています。

三井不動産に物流施設事業部が設置されたのが2012年度で、物流施設を開発するスタートが遅かったことから、現在の資産規模は外資系の日本プロロジスリート投資法人(3283)やGLP投資法人(3281)に負けていますが、総合デベロッパーの三井不動産なのでこれからの成長が楽しみな銘柄です。

セイムボート出資として、三井不動産が投資口の5.3%を保有しています。

投資方針(ポートフォリオ構築方針)

用途

| 用途 | 割合 |

|---|---|

| 物流不動産 | 80%以上 |

| インダストリアル不動産 | 20%以下 |

物流不動産に80%以上、インダストリアル不動産に20%以下の割合で投資する方針です。

物流不動産は延床面積10,000㎡以上を基準に、大規模なランプウェイ型だけでなく、中規模のスロープ型や小規模のボックス型へもバランス良く投資する方針をとっています。

インダストリアル不動産は、データセンター、通信施設、研究施設、工場、供給処理施設等の企業の基盤となる不動産と定義しています。

2021年7月31日時点のポートフォリオは、ランプウェイ型が45.5%、スロープ型が30.3%、ボックス型が14.8%、データセンターが9.2%となっています。

投資エリア

| 投資エリア | 割合 |

|---|---|

| 首都エリア 関西エリア | 70%以上 |

| その他エリア | 30%以下 |

首都エリア(東京都、神奈川県、千葉県、埼玉県、茨城県)と関西エリア(大阪府、京都府、兵庫県、奈良県、滋賀県)に70%以上、その他エリアに30%以下で投資する方針です。

2021年7月31日時点のポートフォリオは、首都エリアが53.1%、関西エリアが30.5%、その他エリアが16.4%となっています。

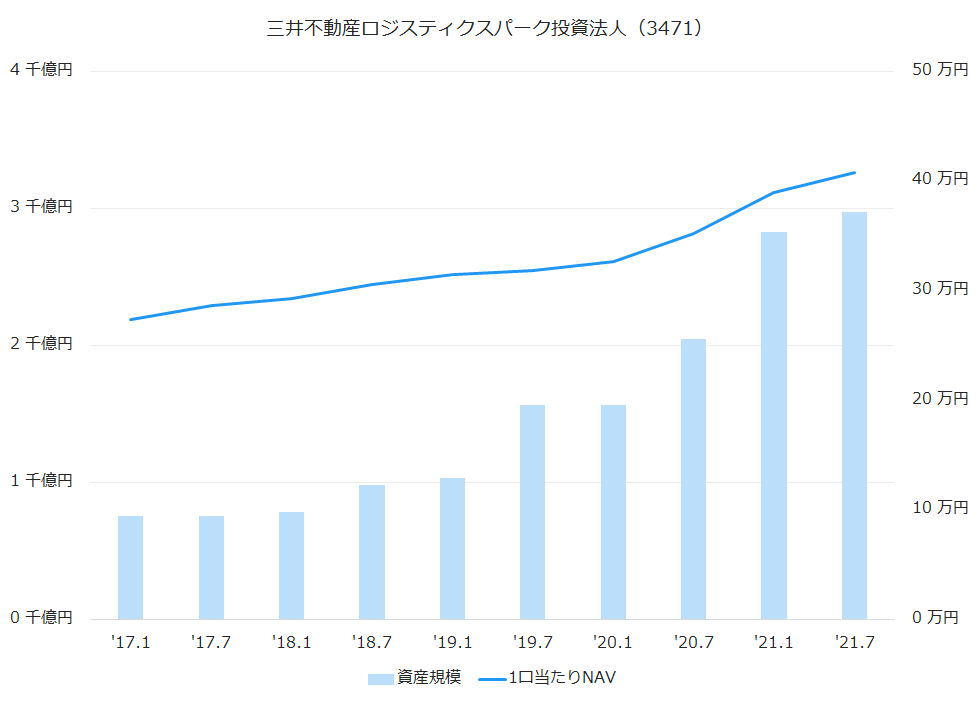

資産規模・1口当たりNAV推移

上場からの資産規模と1口当たりNAVの推移は下のグラフのとおりです。

右肩上がりで順調に成長しているのがわかります。

直近10期(5年)の資産規模と1口当たりNAVは下記のとおりです。

| 決算期 | 資産規模(億円) | 1口当たりNAV(円) | 増減率 |

|---|---|---|---|

| ‘17.1 | 755 | 273,318 | – |

| ‘17.7 | 755 | 286,378 | 4.8% |

| ‘18.1 | 787 | 292,424 | 2.1% |

| ‘18.7 | 983 | 305,914 | 4.6% |

| ‘19.1 | 1,035 | 314,345 | 2.8% |

| ‘19.7 | 1,567 | 318,471 | 1.3% |

| ‘20.1 | 1,567 | 326,618 | 2.6% |

| ‘20.7 | 2,050 | 352,401 | 7.9% |

| ‘21.1 | 2,824 | 389,732 | 10.6% |

| ‘21.7 | 2,976 | 407,663 | 4.6% |

2020年度までに資産規模2,000億円の達成を目指していましたが、2020年にしっかり目標を達成。

次の中期資産規模目標を3,000億円としていましたが、2021年7月期には2,976億円となり概ね達成。

次の中期資産規模目標は、5,000億円を目指しています。

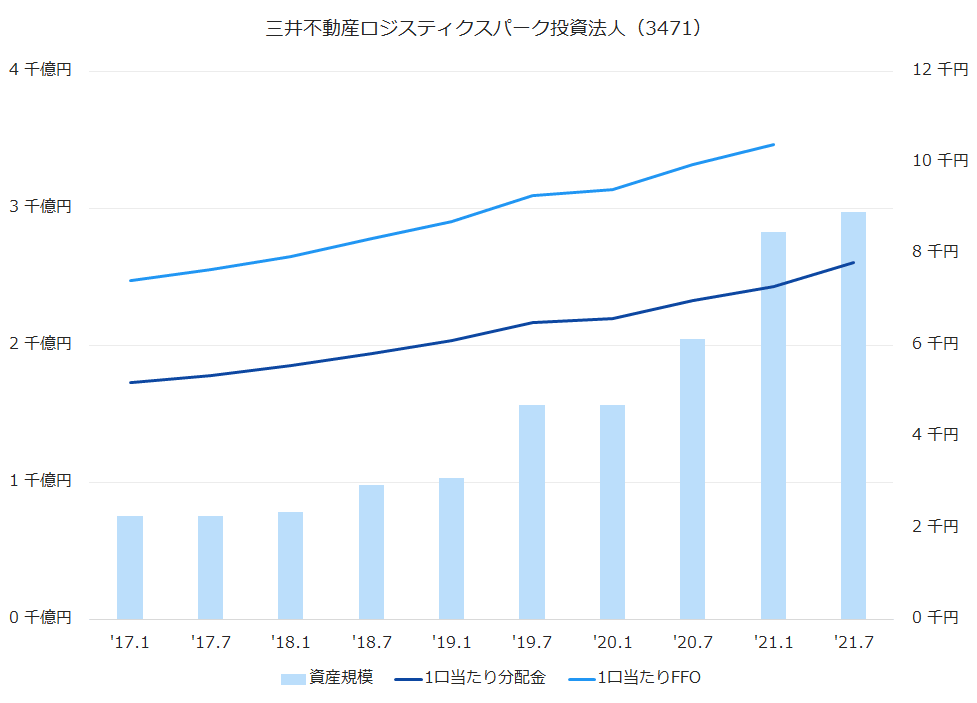

1口当たり分配金・1口当たりFFO推移

上場からの1口当たり分配金と1口当たりFFOの推移は下のグラフのとおりです。

こちらもきれいな右肩上がりになっています。

直近10期(5年)の1口当たり分配金と1口当たりFFOは下記のとおりです。

| 決算期 | 1口当たり分配金(円) | 増減率 | 1口当たりFFO(円) | 増減率 |

|---|---|---|---|---|

| ‘17.1 | 5,198 | – | 7,426 | – |

| ‘17.7 | 5,346 | 2.8% | 7,651 | 3.0% |

| ‘18.1 | 5,563 | 4.1% | 7,947 | 3.9% |

| ‘18.7 | 5,832 | 4.8% | 8,331 | 4.8% |

| ‘19.1 | 6,105 | 4.7% | 8,722 | 4.7% |

| ‘19.7 | 6,496 | 6.4% | 9,280 | 6.4% |

| ‘20.1 | 6,584 | 1.4% | 9,405 | 1.3% |

| ‘20.7 | 6,977 | 6.0% | 9,967 | 6.0% |

| ‘21.1 | 7,283 | 4.4% | 10,404 | 4.4% |

| ‘21.7 | 7,816 | 7.3% | – | |

| ‘22.1(予) | 7,830 | – | ||

| ‘22.7(予) | 7,784 | – |

FFOの70%を目処に、毎期継続的に利益超過分配を行う方針です。

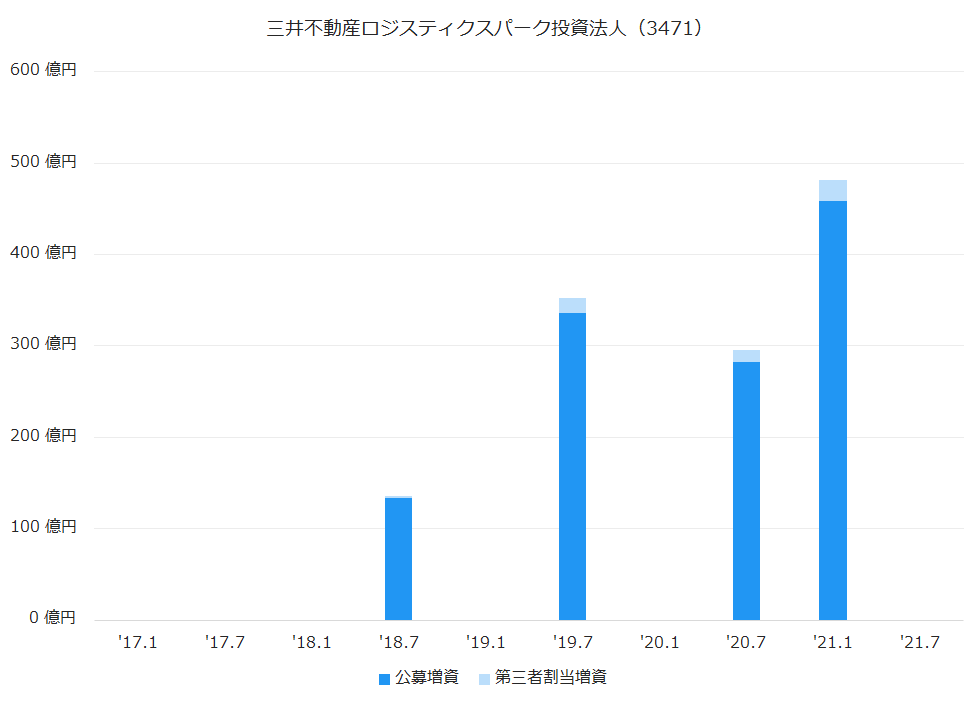

公募増資(PO)・第三者割当増資履歴

利益のほとんどを分配するJ-REITにとって、増資は成長するための重要なエンジンになります。

上場からの公募増資、第三者割当増資の履歴は下記のとおりです。

積極的に公募増資を行っており、順調に資産規模を拡大しています。

直近の2021年7月期では、459億円を調達して、借入金とあわせて774億円で2物件を取得しています。

沿革

| 2016年3月 | 三井不動産ロジスティクスパーク投資法人設立 |

| 2016年8月 | 東京証券取引所に上場 |

| 2024年11月 | アドバンス・ロジスティクス投資法人(3493)を吸収合併 |

アドバンス・ロジスティクス投資法人(3493)を吸収合併

2024年8月5日、「三井不動産ロジスティクスパーク投資法人及びアドバンス・ロジスティクス投資法人の合併契約締結に関するお知らせ」が発表されました。

両投資法人ともに、主な投資対象である先進的物流施設の期待利回りが低いこと、金利上昇懸念等を背景としたJ-REIT市況の悪化から、公募増資を通じた大規模な物件取得機会が限定的という課題がありました。

これらの課題に対して、「資産規模拡大によるマーケットプレゼンスの向上」、「ポートフォリオ分散の進展による安定性向上」、「総合デベロッパーと総合商社のダブルスポンサー体制の構築」を図るため合併することになりました。

あわせて、三井不動産ロジスティクスパーク投資法人の資産運用会社である三井不動産ロジスティクスリートマネジメントが、アドバンス・ロジスティクス投資法人の資産運用会社である伊藤忠リート・マネジメントのアドバンス・ロジスティクス投資法人から受託する物流施設等に係る資産運用に関する事業を承継する吸収分割を行うことも決定しました。

この吸収分割により、三井不動産ロジスティクスリートマネジメントの株主構成は三井不動産が77%、伊藤忠リート・マネジメントが23%になります。

三井不動産ロジスティクスパーク投資法人のまとめ

- メインスポンサーは国内トップのデベロッパー、三井不動産で問題なし。

- 三井不動産からの物件供給パイプラインにより、着実に資産規模目標を達成し拡大している。

- 全てが右肩上がりでグングン成長中の乗りに乗った物流施設主体型J-REIT。